- 不動産

- 固定資産税評価額を計算して固定資産税や都市計画税を算出する方法

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

固定資産税評価を理解すれば固定資産税が妥当なものと納得して納税できる

一戸建てや分譲マンションを購入したり、不動産投資をするとついてまわるのが『固定資産税』です。

初めて不動産を手にした人はその額の高さに驚かされることもあるでしょう。この固定資産税を計算するために『固定資産税評価額』が用いられています。つまり評価額を理解すれば固定資産税が妥当なものだと判断する材料になりますし、相応の金額も納得して納税できると思います。

目次

固定資産税評価額は固定資産税の計算に用いられるもの

固定資産税評価額は土地・家屋のそれぞれに定められます。

つまり立地や住宅設備をそれぞれに評価して決定されるわけです。また土地や家屋の価値は月日を重ねるごとに変化していきます。そのため「1度決まればずっと同じ」ではなく「3年に1回の見直し」が適応されます。直近だと2015年(平成27年)に評価替えがありました。

実は固定資産税の計算に使われるだけでなく、他にも様々な税金の計算にも用いられている、とても大事な評価なんです。具体的には次が挙げられます。

土地や家屋の所有者に課せられる税金。管轄している各市町村に納めます。

◇都市計画税

同じく市町村に納め、都市整備などに用いられる税金です。

◇登録免許税

不動産の所有者が変わる(売却、贈与、相続など)ときに納める税金。

◇不動産取得税

一定額以上の不動産を取得すると課税されます。相続の場合は除外。

固定資産税評価額の基準は総務大臣が決定する

固定資産税は総務大臣が基準・評価の実施方法・手続きを告知し、それを基に計算。価格水準は地価公示価格の70%に相当します。

総務省|固定資産評価基準

固定資産税評価額の計算方法は土地と建物で別々に

固定資産税評価額は「固定資産評価基準」をベースに算定します。細かい点数制度が加わるため多少複雑な計算になります。

土地の評価額の計算方法

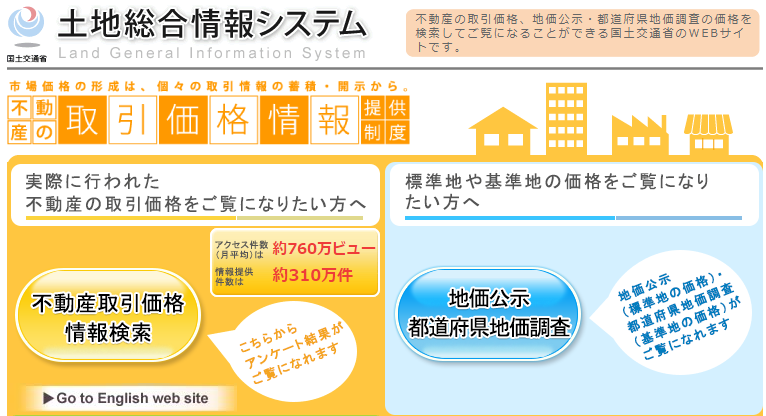

大まかな目安は公示価格や都道府県の地価調査価格の70%ほどが土地の固定資産税評価額と考えて良いです。厳密には固定資産税評価額に基づいて計算していきます。

こちらのサイトから路線価を探しましょう。路線価図だけでは住所の特定が難しいことがあるので、Googleマップなどを上手く活用すると良いかもしれません。

路線価を確認したら「評点」を考慮します。多くは次の4点によって補正されることが多いです。

複数の道路に接していると評点が高くなりやすいです。

◇奥行の長さ

奥行が長い土地、細長い土地は評点が下がります。

◇間口の狭さ

道路に接する面積(間口)が狭いと評点が下がる傾向にあります。

◇不整形

旗竿地などが該当します。状況によって大きく評点が下がります。

路線価×土地の広さ(㎡)×評点による補正値=土地の評価額が最終的な計算式になります。

標準宅地との比較もメジャーな方法

路線価を用いずに、近くにある標準宅地(市町村が定めた宅地)をベースに価格を決めることも多々あります。

例えば標準宅地が10万円/㎡とします。そして対象となる土地100㎡の旗竿地だとしましょう。

・不整形(長方形以外):0.8倍

・幹線道路に接していない:0.9倍

10万円×0.7×0.8×0.9×100㎡=504万円

以上が土地の評価額ということになります。

建物の評価額の計算方法

建物の固定資産税評価額の計算方法は、簡単に言えば「再建築費用-経年変化による減価分」で評価されます。これを「再建築価格方式」といいます。大まかに11種類に分類し、それぞれの程度や施工によって評点が変動します。

- 屋根

- 基礎

- 外壁

- 柱、壁体

- 内壁

- 天井

- 床

- 建具

- 建築設備

- 仮設工事

- その他工事

これらの評点を自分たちで把握するのは難しく、調査員(固定資産税を担当する役所の職員)に調査してもらうのが通例です。

経年変化による減価は建物の劣化に応じて「経年減点補正率」を乗じます。建物の価値が低いものほど補正率が大きくかかりやすく、価値の高いものは経年劣化による減価は小さくなりやすい傾向にあります。

固定資産税評価額は簡単に調べられる!3つの方法を紹介

固定資産税評価額は案外簡単に調べられるものです。例えば役所から届く『固定資産税の納税通知書』で確認できますし、各地域の役所で固定資産課税台帳を閲覧したり、固定資産評価証明書を取り寄せても確認できます。

固定資産税の課税明細書から確認

各市町村から届いた固定資産税納税通知書に添付される明細書をチェックしてみましょう。例えば横浜市の場合だと次のようになっています。

固定資産税・都市計画税の課税明細書をご覧下さい。

「価格」または「評価額」の欄に固定資産税評価額が記載されています。

管轄の役場で固定資産税課税台帳を閲覧する

各市町村役場の窓口で「固定資産課税台帳」を閲覧して評価額を確認することもできます。

縦覧期間中(4月1日~第1期納期期限日)なら無料で、それ以外の期間は300円~400円の手数料が必要になります。縦覧は自分だけでなく他人の所有する土地や建物に関する情報や評価額が確認できますが、所有者情報は記載されていません。

しかし閲覧なら自分の土地・建物に関する情報や評価額をピンポイントにチェックできます。また閲覧は固定資産課税台帳の写しを交付してもらえます。

閲覧を希望する場合は事前に各自治体のホームページから申請書をダウンロードして必要事項を記入。運転免許証などの本人確認書類を用意しておきましょう。

固定資産評価証明書の取得

上記した台帳に記載された内容は「固定資産評価証明書」を取り寄せて確認できます。担当役所に申請書と本人確認ができるものを持参すればOK。手数料に300~400円かかります。

また郵送での申請も可能です。自治体ホームページから申請書をダウンロードして必要事項の記入、郵便局で手数料分の定額小為替を用意したら郵送しましょう。

固定資産税・都市計画税を計算する方法

固定資産評価額が分かれば、固定資産税・都市計画税の計算は簡単です。例えば土地:1500万円、建物1000万円の不動産を所有しているとします。

固定資産税=固定資産評価額×1.4%

上の式に当てはめるだけです。例の場合だと

土地:1500万円×1.4%=21万円

建物:1000万円×1.4%=14万円

合計で35万円の固定資産税が発生することになります。

●都市計画税の計算

固定資産税評価額×0.3%

土地:1500万円×0.3%=4万5000円

建物:1000万円×0.3%=3万円

合計で7万5000円の都市計画税が発生することになります。

固定資産税評価額を知ることで何が変わる?

ハッキリと言えば、毎年通達される固定資産税や都市計画税を支払っていれば、わざわざ固定資産税評価額を計算する必要も、知る必要もありません。

しかし中には「どうしてこんなに高額になるのか」と疑問に感じる方もいらっしゃると思います。不動産は一個人の高価な財産扱いなので当然と言えば当然なのですが、高いものは高い。

もし不満・不服があるなら、納税通知書を受け取ってから60日以内に「固定資産税審査委員会」に申し出ることで再計算・修正してもらえる可能性があります。

各市町村の担当部署にて申出が可能です。>例えばさいたま市のホームページには次のように紹介されています。

ただ闇雲に申し出てもあまり効果はありません。やはり根拠が必要。説得力を持たせるために、固定資産税評価額を知ることが近道となります。

固定資産税評価額を調べるのに参考になるサイトの紹介

有用な外部サイトをいくつか紹介します。参考にしてみてください。

実際に行われた不動産の取引価格や標準値・基準値の価格を簡単に検索できる便利なサイトです。

●全国地価マップ(一般財団法人 資産評価システム研究センター)

住まいの地域の4つの公的土地評価情報を検索できるサイト。対象となる情報は以下のとおり。

・地価公示価格

・相続税路線価

・都道府県地価調査価格

最新の路線価などを調べられるサイト。平成29年1月1日~12月31日までの相続税・贈与税の財産を評価するのに使えます。

固定資産税評価額は知っておくべき事のひとつ

固定資産税評価額は毎年春頃に届く納税通知書に添付される課税明細書から確認できるので、届いたらぜひチェックしてみてください。

概ね時価の70%くらいの金額になっていると思います。すでに手元に無い!という方は管轄の役所で台帳を閲覧できますし、証明書を取り寄せることもできます。

詳しくは各役所のホームページから確認してみてください。