- 株式投資

- つみたてNISAとは年間最大40万円もの投信運用益が非課税になる新制度

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

ノーロードファンドに特化して積立しつつ、非課税枠を用いて効率の良い資産形成が可能

少額投資非課税制度として一般の人々にも浸透しているNISAですが、2018年1月から新しいタイプのNISAとして「つみたてNISA(積立NISA)」が始まります。

従来のNISAと同じように年間の非課税投資枠内で得た利益や分配金にかかる税金がゼロになるのですが、つみたてNISAの場合、より少額の投資に向いた内容になっており、大金を得たいというよりは積立で着実に利益を稼ぎたい人にオススメです。

もう間もなく始まる制度ですし、口座開設の手続きはすでに始まっているので、これから積立を始めたい、あるいはつみたてNISAに非課税口座を変更したい人は注目です。

目次

つみたてNISA(積立NISA)とは

つみたてNISAは簡単に言えば、少額投資非課税制度のNISAとほぼ同じような仕組みを持ちながら、特に積立に向いた内容になっているものです。ただ、NISAとはあくまでも「ほぼ同じ」ような性格を持っているだけで、根本的な部分では大きく違うかもしれません。

大きな特徴はNISAに比べて年間非課税投資枠(投資上限額)が小さいこと。それから、非課税の期間がNISAと比べてずっと長いことです。

つみたてNISAにおける投資対象、つまり非課税の対象となるのは、投資の中でもより安全性が高いと言われる投資信託やETFなどになることです(ただし一定条件をクリアした商品であること)。

つみたてNISAは非課税の投資枠がNISAよりも少ないですが、長い期間運用できるので、まさに積立向きであると言えます。

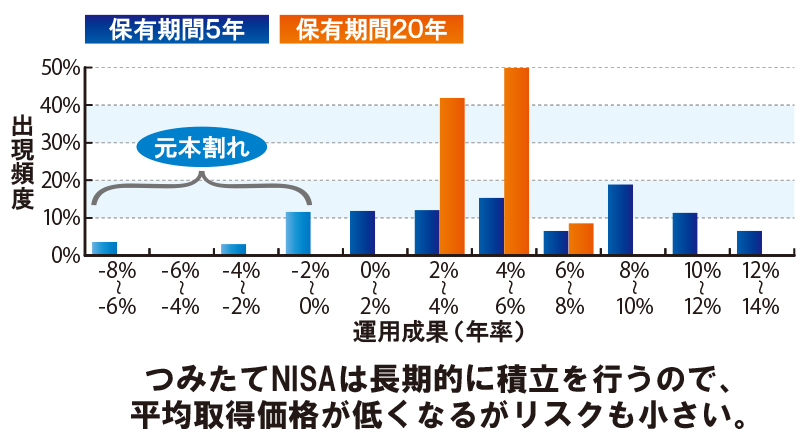

主に大きな値動きがおき損益が分かれる頻度が投資界では出現頻度と呼ばれます。

株などで失敗する人は出現頻度を知らずに購入してしまうケースが多く、価格の変動に対する備えが十分でないことが多くなります。一時的に大儲けする可能性がある一方で、大損をする可能性も出てしまうのです。

投資信託は複数の金融商品を組み合わせ、大きな価格変化に振り回されないよう工夫しているのが特徴です。

一つの金融商品の価値が下がった場合は、別の金融商品の価値が上がる可能性があります。複数の金融商品を組み合わせることで出現頻度の影響を受けにくいようにしているのです。

つみたてNISAで購入できる金融商品は安定性などの基準を満たしたものだけを購入できるのもポイントになってきます。

また、投資信託も購入するタイミングによって価値が変わります。

価値は日々変動しているため、極端に高い日や、安い日が出てくる可能性もあります。つみたてNISAのように毎月購入する形にすれば、出現頻度の影響を受けにくくなります。

高い日も安い日も購入していく形になるため、平均値をとることができるためです。特に安いタイミングで口数を増やせる効果は大きく、平均取得価格を下げることができます。

統計上のデータにしたがってコツコツ積み立てた方が資産が増える可能性が高いこともあり、様々な金融機関が投資信託を扱う理由にもなっているのです。

価値が下がったときこそ買い増しのチャンスと言う考え方も可能で、長期で運用するからこそ元本割れのリスクを減らすことができるのです。NISAは短期的な運用で利益をあげようとして失敗する人がいるのが課題でした。

対してつみたてNISAは利益をあげやすい長期運用を前提にすることで、仕組み自体を改善し、投資する人の安全性を高めたものなのです。

また、複利を生かした運用をすれば、さらに利益が上がりやすくなります。投資信託の中には収益を配当金として支払うものが存在します。

注意したいのは配当金を受け取って使ってしまえばそれまでになってしまうことです。賢く積み立てを行うのであれば、配当金を再度投資に還元するのがおすすめです。

配当金を再投資に回すことで投資の口数などが増えやすくなり、将来にさらに大きな利益となってかえってくることがあるからです。

10年単位で複利を利用した場合は複利を利用しない場合と加えて数割単位で資産が変わることがあります。将来に備えるのであれば、複利も含めた想定利回りを参考にすると安定した運用が見込めます。

つみたてNISAは、積み立てた金融商品の売却を行い、新たな投資信託に切り替えることもできます。ライフスタイルや自分が許容できるリスクに合わせて組み替えることができるのです。勝手がつかめないうちは少額の投資からはじめて、ある程度実績を見てから増やすことも可能です。

非課税枠を使い切ることを前提にするのではなく、自分の投資可能な範囲で考えれば利益を出しやすくなります。

できるだけ低リスクで運用したい人に向いた非課税制度になるでしょう。

サービス開始は2018年1月から。口座開設手続きは2017年10月から可能

注目されるNISAの積立運用向きの制度であるつみたてNISAですが、正式なサービス開始は2018年1月からになります。運用期間は従来のNISAの5年から4倍も長くなっていますので、じっくり運用したい人にぴったりです。

つみたてNISAの制度自体の開始が2018年1月ですから、この時点で運用開始する、つまり非課税の対象となるようにするため、口座開設の手続きは多くの証券会社で2017年10月には受付を開始しています。

早いところでは9月下旬で始めているところもあるようです。証券会社によってはつみたてNISA口座開設のキャッシュバックキャンペーンなども実施していますので、取り扱いのある証券会社をじっくり比較するようにしましょう。

ただ、つみたてNISAを利用する場合は必ず金融機関へのマイナンバーの提出が義務づけられます。ですので、事前に下のようなマイナンバーを確認できる書類を用意しておきましょう。

- 個人番号カード

- 通知カード

- 個人番号が記載された住民票の写し・住民票記載事項証明書

つみたてNISAは証券会社で口座開設するものですが、非課税制度である以上、国が運営する制度でもあります。

ですので、NISAの口座開設を経験していない人には様々な手続きが面倒に感じるかもしれませんが、早めに動き出していくことをオススメします。

投資信託の運用利益が年間40万円も非課税になる!!

つみたてNISAにおいては非課税枠が年間で40万円になります。

年間の投資上限が40万円ということなのですが、従来のNISAでは年間120万円、ジュニアNISAでも80万円だったのと比較するとだいぶ小さな金額になります。

ですが、これはつまり、より少額で着実に資産運用ができるということでもありますから、より積立に重視した資産運用の非課税制度としては最適なものになるでしょう。

つみたてNISAは従来のNISA同様に手続きを踏めば、途中で金融機関の変更もできます。

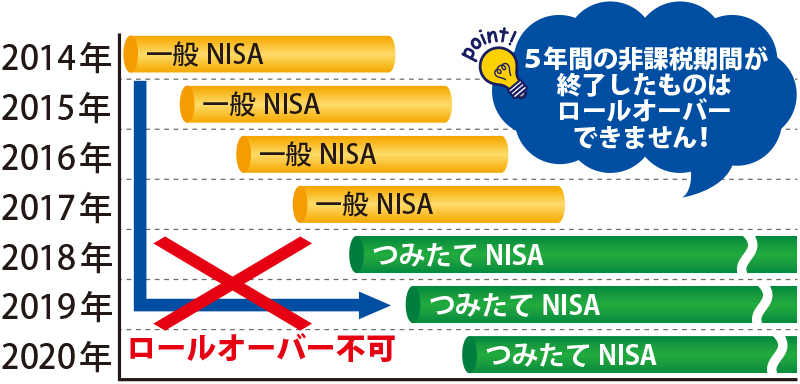

そうすれば、万が一他社の投資商品に投資したくなったらよりよい金融機関に変更し、継続して非課税枠を利用することが可能です。すでに保有している投資商品の移管(ロールオーバー)はできないというデメリットはありますが、自分の思うままに資産運用ができるというメリットは、つみたてNISAも従来のNISAそのままで安心です。

非課税期間は投資開始年から最長20年!!

これまでのNISAは年間120万円の非課税枠がありましたが、つみたてNISAでは40万円になってしまいます。

従来のNISAの仕組みやメリットについてはこちらの記事を参考にして下さい。

一見、非課税対象枠が下がったように見えますが、つみたてNISAは投資信託などで運用をしますし、なにより、非課税期間が投資を開始した年度から起算して最長で20年とNISAよりも長くなっています。

従来のNISAでは非課税期間は最長で5年でした。さらに、口座開設の期間は従来のNISAの場合、2023年までとなっています。

つまり2017年現在から見て、従来のNISAを利用できるのは、あとわずかです。仮に2023年に口座開設をしても、最長で2028年までしか運用できません。

その点、つみたてNISAは非課税期間が20年。しかも、口座開設の受付期間は2037年まで。

ずっと先々まで利用できるので、特に若い人が老後の資金のために運用しておくなどにぴったりなのです。積立であり、かつ分散投資にて長く運用することで非課税が20年も続くわけですから、低リスクで投資したい人につみたてNISAは向いています。

少額からでも運用を始められて安全性の高い上場投資信託(ETF)が対象

つみたてNISAは文字通り、積立で運用し、そこで得られる利益などが非課税になるというものです。

ただ、基本的には積立の商品でなければならないなど、様々な条件が投資商品に課せられます。つまり、つみたてNISAで資産運用をしたい人は、必ず法令に準じた条件を満たしている商品を選ばなければなりません。

もちろん、各証券会社がつみたてNISAのための商品を打ち出しますので、それほど難しく考えることもありませんが。ですが、一応、そんなつみたてNISAの投資対象となる商品の性質や条件は予め理解しておきましょう。

つみたてNISAの対象となる投資信託は、どういう性質か?

つみたてNISAで投資対象となる投資信託の条件として大きなものは、まずノーロードであることです。つまり、販売手数料がゼロである商品であること。これが重要な性質になります。さらに、信託報酬も低い商品が対象です。

それから非毎月分配型であり、投信期間は無期限、あるいは20年以上というのも条件に当たります。

例えば信託報酬が1.5%と2.5%の商品があった場合、運用期間が20年満期を迎えたとき、100万円の投資では33万円も最終的な資産総額に差が出てきてしまいます。これはかなり大きいです。

つみたてNISAは非課税期間は最長で20年であり、途中で解約して資金の引き出しをすることも可能です。

つまり、早い段階で利益が出れば、NISA同様に解約して利確することもできます。ただ、その場合にはその利益は課税されるのでつみたてNISAで運用した意味がなくなりますが。つみたてNISAは長期の資産運用に最適化した非課税制度なので仕方がありません。

安定的な資産形成を目指す、長期・積立・分散投資に適した商品。

つみたてNISAの対象となる商品の特徴としては長期積立を行う投信商品が対象になります。20年以上という長期間、非毎月分配型で運用することでじっくりとその元本の積み重ねに力を蓄えていきます。

短期ですと時間が足りず、利益率が上がりません。長く運用するからこそ、高確率で利益を得ることができるようになります。

また、投資信託ですから、自動的に分散投資が行われます。

つみたてNISAの口座開設をした投資家が自分で投資先を検討するのではなく、プロの機関投資家などに任せ、様々な投資対象に分散します。このときに定期的に定額で投資をすることで、購入口数は変化するものの、ドルコスト平均法が理論的には適用されて、トータル的には投資家に有利な投資ボリュームになります。

ですので、つみたてNISAはリスクを適度に抑えながら、安定的に利益が得られる可能性のある投資方法になります。しかも、投資上限額内であれば利益や分配金は非課税ですので、さらに魅力が高まります。

金融庁主導で設計されていて顧客本位の商品のみを扱うことを強く指導している。

従来のNISAは、金融庁の調べでは若い世代――20~40代にはあまり利用されず、それなりに金銭的に余裕のあるさらに上の世代が利用していることがわかっています。

また、利用者のほとんどが運用利益が出るからといってもすぐにNISA枠内で購入した商品を売却しない傾向にあることがわかったようです。

ですので金融庁は、ドルコスト平均法と分散投資で若い世代が長きに渡って低リスク・低資金で投資ができるような制度として、このつみたてNISAを始めることにしたわけです。

投資対象となる商品の条件を見ても、証券会社がすぐに利益を得られるようなものではなく、基本的には顧客本位の商品が対象となるように設定されているように見受けられます。

ですので、つみたてNISAを始める人は、この恩恵を存分受けながら、最長で20年間、運用をすることができるというわけです。

買付は自動的に継続して行ってくれる

つみたてNISAの基本は積立の商品です。毎月コツコツと、年間40万円分の投資に対して得られた利益や分配金が非課税になるわけです。

つみたてNISAを始める金融庁としては長期間、毎月一定額で投資信託をすることでドルコスト平均法と同じ理屈が適用され、最終的には最も有利なレートで資産運用ができるという思惑があります。

ですので、つみたてNISAに向いているのは毎月コツコツと投資していける商品が望ましいですし、それがつみたてNISAの非課税対象商品の条件になります。つみたてNISAの口座開設ができる証券会社が条件に合った商品を作り、投資家はそれを見てどの証券会社でつみたてNISAの口座を開くか検討することになるでしょう。

各証券会社においてはより投資家に有利になるように、買い付けを自動で継続してくれるような商品を用意します。ですので、せっかく積み上げてきたものがうっかりミスで買い忘れてしまい、せっかくの積立が無意味になってしまうということはありませんので安心です。

つみたてNISAと現行NISAとの違いを徹底比較

つみたてNISAと従来のNISAが似ているようで違うものであることは一覧で見ると明確になります。

その名称通り、つみたてNISAは積立に向いた非課税制度で、従来のNISAに比べて対象商品の条件がずいぶんと狭くなっているのがわかります。また、非課税枠も年間120万円である従来のNISAの3分の1に減っています。

ですが、非課税の期間がつみたてNISAは従来のNISAの4倍の20年間。ということは、投資総額としては従来のNISAよりつみたてNISAの方が200万円も多い、800万円分になります。積立で資産運用するのであれば十分な金額です。

| 項目 | つみたてNISA | 現行NISA |

|---|---|---|

| 非課税対象 | 長期の積立・分散投資に適した一定の投資信託 (非毎月分配型、信託期間が無期限または20年以上であること等) |

株や投資信託の値上がり益や配当金(分配金) |

| 非課税投資枠 | 毎年40万円まで (翌年への繰り越しはできません) |

毎年120万円まで (翌年への繰り越しはできません) |

| 期間 | 20年間 (売却しても非課税枠の再利用はできません) |

5年間 (売却しても非課税枠の再利用はできません) |

| 投資総額 | 最大800万円まで | 最大600万円まで |

| 制度継続期間 | 2018年から2037年まで | 2014年から2023年まで |

| ロールオーバー※ (保有商品の移行) |

不可 | 可 |

| NISA口座資格者 | 20歳以上 | 20歳以上 |

※NISAからつみたてNISAへのロールオーバー、つみたてNISAからNISAへのロールオーバーも制度上認められていません。NISAからジュニアNISAは可。

つみたてNISAは従来のNISA同様に、途中で資産の出金ができます。ただ、その場合非課税対象とはならず、さかのぼって課税されるのはつみたてNISAやNISAに関係なく、同じ措置となります。

同じく、すでに投資した分を売却したとしても、非課税枠は戻りません。例えば最初の月に40万円分の投信を行ってしまった場合、その資産を売却しても、非課税枠は使い切ってしまったことに変わりはありません。これは従来のNISAと同じです。

注意:つみたてNISAは現行NISAと併用ができない!!

これまでのNISAや様々な投資を行ってきた人は、つみたてNISAの誕生で新たな投資先が見つかったと思うこともあるかもしれませんが、残念ながら、つみたてNISAと従来のNISAは併用して運用することはできません。必ず、NISAかつみたてNISAを選ばなければならないのです。

また、すでにNISAで運用している場合に2018年からつみたてNISAに乗り換えるとしても、NISAで保有している資産をつみたてNISAへと移管することはできません。

逆に、つみたてNISAからNISAに乗り換える場合においても、つみたてNISAで保有するポジションをNISAにロールオーバーすることができないので注意してください。ただし、そのケースでは運用期間満了までNISAあるいはつみたてNISAで保有し続けることはでき、そのときは満期まで非課税の対象になるので安心してください。

日本の投資信託は信託報酬が高い

よく「日本の投資信託は信託報酬が高い」と言われるのはご存知でしょうか。ネットなどでデータを見てみても、投資先進国のアメリカよりもずっと高いことがわかります。

ただ、主要先進国9ヶ国(日本、アメリカ、イギリス、ドイツ、イタリア、フランス、カナダ、オーストラリア、ルクセンブルグ)と比較した場合、販売手数料は2016年末で日本が2.22%と9ヶ国中で4番目。信託報酬は日本は1.11%と7番目になります。つまり、それほど日本の信託報酬は高いとは言えません。

また、国によって集計方法が違うので、この数字は単純比較できないという事情もあります。アメリカは販売手数料や信託報酬がダントツに低下傾向にあるのですが、これも日本と比較して本当にそうなのか、といったところです。

例えば、アメリカの投信でAクラスの商品の販売手数料が4.75%だったとします。ですが、ほぼ同じ条件の商品がノーロード(つまり販売手数料ゼロ)のものもあります。

統計ではこれがすべて一緒になってしまっています。わかりやすく言えば、4.75%と0%の商品が一緒にカウントされてしまっており、平均の約2.38%だと発表されているということです。

アメリカではノーロードの商品が人気になっているので、統計上、手数料などが低下する傾向に見えてしまうわけです。

ですでの、日本の信託報酬は世界的見れば、決して高い水準ではないということになります。

どの金融機関でつみたてNISAを始めるのがいい?

すでにつみたてNISAの口座開設を受付、かつつみたてNISA向けの商品を打ち出している証券会社は続々と増えています。

つみたてNISAの場合、非課税対象になる商品には法令上、一定の条件が課せられることもあって、NISAほど対象商品が多くないのが現状ですが、十分につみたてNISAの非課税の恩恵を受けることができるでしょう。

そうなると問題はどこで口座開設をするか、ということになります。基本的にはA社で開設したつみたてNISA口座はA社の投資信託商品で運用しなければなりません。

途中で金融機関を変更することは可能ですが、マイナンバーと紐付けてひとりにひとつしかつみたてNISA口座は開設できませんし、NISAとの併用もできないので、できれば最初から自分に合った証券会社で口座開設をしたいものです。

各社様々なサービスがありますが、ネット上で申し込みが完了する、ネット証券会社でつみたてNISA口座を開設することをオススメします。大手証券会社は規模的なものや店舗などの維持もあって、手数料が高い傾向にあります。

その点、ネット証券はシステムが重要な役割を担い、最少人数で運営していますから、手数料などが安く済みます。

さらに、顧客獲得のためもあって、ネット証券はつみたてNISAの開設にあたりキャッシュバックキャンペーンを用意しているところも出てきています。

オンラインですぐに申し込めるメリットのほかに、こういったサービスの充実もあるので、大手証券会社よりは確実にネット証券会社が有利です。

| ネット証券 | 特徴 |

|---|---|

| SBI証券 | 投資信託の取扱本数がネット証券業界でナンバーワン水準!! |

| 楽天証券 | 楽天ポイントで投信の買い付けが可能!!楽天グループのサイト間でのポイント付与も盛ん。 |

| マネックス証券 | 幅広い層の方に愛用される初心者向けネット証券。資産運用をAIにお任せできる「マネラップ」というロボアドバイザーもあり。 |

| auカブコム証券 | 三菱UFJフィナンシャルのネット証券。ノーロード投信の取扱いが500本超え。 |

| 松井証券 | 取扱い投信は運用コストが低いものだけを厳選しているのが特徴。 |

つみたてNISAとiDeco(個人型確定拠出年金)を徹底比較

投資や積立は老後の資金のためという動機が多いようです。

その中でNISAやつみたてNISA、さらに個人型確定拠出年金のiDecoなどが運用で得た利益などに対する非課税の制度となります。目的によって選ぶべき制度は違ってくるのですが、大まかにはNISAは資産運用、つみたてNISAは長期に渡る資産運用と老後の資金作り、iDecoは完全に老後に向けた運用といった側面があります。

この3つの中でなにを選ぶかは年間の投資上限と運用可能期間で見るといいのではないでしょうか。

つみたてNISAの場合、上限額は40万円で20年間の運用ですから、投資上限の総額は800万円になります。NISAは120万円と最も大きいですが、5年間だけですので600万円。短期的に運用するものと言えますね。

iDecoは満期が満60歳までというのが基本ですので、早く始めれば始めるほど有利です。年間上限も6万円から81.6万円と設定されています。

| 積立NISA | NISA | iDeCo | |

|---|---|---|---|

| 年間投資上限額 | 40万円 | 120万円 | 6万円※~81万6000円(職業、加入している年金制度により異なる) |

| お金を出すとき | 課税 | 課税 | 非課税 |

| 運用時 | 非課税 | 非課税 | 非課税 |

| 途中換金 | いつでもOK ただし非課税枠の再利用は不可 |

いつでもOK ただし非課税枠の再利用は不可 |

原則できない |

| 損益通算 | できない | できない | できない |

| 運用できる商品 | 長期投資向け投資信託など(18年スタートのため検討中) | 株・投資信託・ETF・REIT | 定期預金・投資信託・保険商品 |

| 資金に引き出し | いつでもOK | いつでもOK | 60歳まで原則不可能 |

運用できる対象商品はNISAの自由度が高く、次にiDeco、つみたてNISAが最も条件が厳しいと見ていいでしょう。

ですので、どれくらいのボリュームで、どのような商品で運用したいかによってNISA、つみたてNISA、iDecoのいずれを選択するべきかが違ってくることでしょう。

iDecoの場合、60歳になるまで資金の引き出しはできないので、老後の資金であればつみたてNISAの方がやや有利なことが多いかもしれません。

まとめ

2018年1月から正式に始まる新しい少額投資非課税制度のつみたてNISA。金融庁がこれまでのNISAの傾向を調べ尽くしたことで打ち出した新制度であるので、若い世代のニーズに十分応えられる非課税制度になっています。

毎月低額で積み立てていくことで理論上は購入商品の投資口数が増えるので、最終的にリスクを抑え、安定した利回りで運用できることが期待されます。もちろん資産運用に絶対はないですから、つみたてNISAにも元本割れなどのリスクは存在します。

ですが、毎月分配型ではない点や、ノーロードの積立投資信託であること、さらに20年以上に渡って分散投資することが条件となる対象商品であることから、低リスクであるとされています。

多くの証券会社では2017年10月の時点で先行してつみたてNISAの口座開設の受付を行っています。マイナンバーがあれば口座開設できるので、長期運用を検討されている人はぜひともつみたてNISAを検討してみてください。

特にネット証券会社だとつみたてNISAのサービス開始時は口座開設キャンペーンを実施するところが多いですし、申し込みや運用、結果報告などがすべてオンラインで済みますから便利でオススメです。