- CFD

- アファーム(AFRM)株式の買い方、将来性、購入できる証券会社

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

アファーム(AFRM)株式の買い方、将来性、購入できる証券会社

アファーム(affirm)は、米国で革新的な後払いサービスを提供している注目のフィンテック企業です。

「アファームに投資したいけどどこで株を買えるの?」

「成長期待が高い企業のようだけど株価は今後上がるの?」

そこでこの記事ではアファームが一体どんな事業をしているのか、決算情報や業績分析、今後の見通し・将来性を解説していきます。

最後まで読むと、アファーム株の購入方法までがわかるようになりますので、アファームへの投資を考えている方は参考としてお目通しください。

IG証券の株式CFDなら日本を含め米国・欧州などの名だたる世界企業の株式12,000銘柄以上への取引が可能になります。

差金決済取引のため、レバレッジを利用して少額からの取引にも対応し、24時間取引を楽しめます。

気軽にグローバルな投資をしたい方にはIG証券が一番おすすめです。

- レバレッジ(最大5倍)が掛けられる

- 空売りも可能だから下落相場でも稼げる

- 1株数百円から数千円程度から取引できる

目次

フィンテック企業のAffirm(アファーム)とは

アメリカ・カリフォルニア州サンフランシスコに本社を構えるフィンテック企業で、大手オンラインショッピングやモバイルのEコマースでの「後払いサービス」を提供するフィンテック企業です。

2021年1月にはNASDAQへ新規株式公開(IPO)を果たしています。

そんなアファームの後払い決済サービスの「Buy Now Pay Later(BNPL)」は、決済サービスとして現在トレンドとなり、動向が注目されているのが特徴的です。

さらにこのサービスを提供するアファーム自体も、後払い決済サービスの企業として今多くの人から注目されています。

ターゲットとなるユーザーは収入が少ない若年層です。

アファームから提供されるアプリに関しては、約500万ダウンロードもされるほどで魅力的なものとなっています。

またアファームの創業者であるマックス・レヴチンは元々PayPal共同設立者の1人としても有名な人物です。

その周知度が高いこともアファームという企業の特徴で、創業時から注目されていた企業です。

アファームの事業の強み4つ

アファームの事業には次の4つの強みがあります。

- 金利なしで分割後払いでモノを購入できる「BNPL」の仕組みが革新的

- 大規模小売店がパートナーだから大口取引に強い

- AmazonやShopifyといった巨大EC系プラットフォームと提携している

- 購買意欲を促し消費者の行動を変える力がある

これらのことについて詳しく説明します。

1. 金利なしで分割後払いでモノを購入できる「BNPL」の仕組みが革新的

アファーム独自の分割支払いサービス(BNPL=後払い決済)は、画期的だと評判です。

なぜならクレジットカードを使う必要がないためで、ネットショッピングをする米国の若者たちの間では特に人気を得て支持されています。

またBNPLの利用者の拡大の要因としては、ネットショッピングに消費者がシフトしている流れがあるからです。

さらにクレジットカードには厳しい信用調査があるものの、BNPLは信用調査をせずに消費者に分割払いを提供してくれるのが支持される理由です。

そして支払いスケジュールも選ぶことが可能で、福利で雪だるま式に支払いが膨らむということもないです。

支払い上限がはっきりし、分割手数料や遅延手数料、繰上返済の手数料を取らないのがBNPLの魅力です。

2. 大規模小売店がパートナーだから大口取引に強い

米・小売大手の「ウォルマート」や「ターゲット・コーポレーション」といった米国内の名だたる大手企業とアファームはパートナーシップを結んでいます。

その他にもオンライン旅行通販会社の「エクスペディア」をはじめ、ステイホームでアメリカで脚光を浴びているフィットネスバイクの「ペロトン」、マットレスの「キャスパー」やアイウェアブランドの「ワービー・パーカー」などの成長著しい小売店と提携しているので、自ずと大口取引につながっていきます。

一括での購入は難しいけれども分割であれば支払っていける若者にはぴったりの支払い方法なので順調に実績を伸ばしています。

3. AmazonやShopifyといった巨大EC系プラットフォームと提携している

世界的に利用者数を伸ばしているAmazonやShopifyとも提携して実績を伸ばしていくことで、着実に双方の会社の成長も伸ばしていけるポテンシャルがあります。

ライトなユーザーへも後払いサービスを定着させる機会が広がることで、消費者の支払い方法の選択肢が広がるだけでなく利便性は確実に上がります。

4. 購買意欲を促し消費者の行動を変える力がある

消費者自身も購入意欲を掻き立てられることで、欲しい物をほしいときにストレスなく買うことができ、また、一利用者になることで小売業者との信頼性も強固なものになっていく傾向があります。

今後も後払いに馴染んだ若者が社会を支えていく世代になり、新しい支払い方法として定番化すれば、アファームはより魅力ある米国株投資先になるはずです。

アファーム(AFRM)の株価、今後の見通し、将来性

以下はアファーム(AFRM)のリアルタイム株価チャートです。

2021年1月13日のアファームのIPO(新規公開株式)にかねてから市場は注目し大きな期待を寄せていました。

初値90.90ドル、終値97.24ドルという公開株価49ドル2倍近い値をつける最高の滑り出しとなったものの…。

テンバガー候補と持てはやされてからの逆テンバガーを達成

IPOした年の急騰ぶりもあり「米国株のテンバガー候補銘柄」としてもてはやされました。

ユニティ

アファームIPOしたての銘柄

乱高下しながら

買いましょう

テンバガー候補

tothemoon

投資ではなく投機? pic.twitter.com/2EEuLNxvj5— ゆうき@投資 (@oddsbank) March 23, 2021

アファーム、テンバガーいきそうだけどなあ。なんでこんな下がってるんだ。

全然100万200万いれてよさそうな銘柄なんだけどなあ。— minorimanatsu! (@manatsuminori) May 5, 2021

https://twitter.com/tommy232324/status/1442453442107109376

$AFRM 303億ドル$VISA 4770億ドル

アファームとビザの時価総額は10倍以上まります。

スクエアやペイパルの上昇率と比較しても上場来おおむね20%前後にすぎません。

長期保有でテンバガーを目指してほしいです。

インサイダーも現在の値段ではほぼ売却されてない状況です。

グラフは参照までに pic.twitter.com/KIQcv0pBQx— Nagi (なぎ) (@naginvest) October 7, 2021

2021年11月にピーク時の最高値176.65ドルをつけた後は急失速。

そこから下落トレンド入りすると、半年後の2022年5月には最安値13.64ドルまで大幅に下げ、逆テンバガーを達成してしまいました。

今日から米国株のアファーム(Affirm)大好きおじさんとしてつぶやいていきます。

・アファームは米国後払い決済(BNPL)最大手

・IPO直後の115ドルくらいの時に100株購入

・その後11ドルまで大暴落。逆テンバガー

・ナンピンを続け現在300株保有。平均取得単価50ドル

・含み損は100万円以上#AFRM— 湾岸のクローザー (@robert_hayama) December 9, 2022

$AFRM 逆テンバガー達成してたのか$UPST や $FSLY に至っては逆13バガー?

持ってた可能性考えるとゲロ吐くわ

そういえば後輩で全財産afrmにぶちこんでる奴いたな

1000株ぐらいだっけか

息してるやろか… pic.twitter.com/Zxog4iyEcj— 八漫 (@kuzutetsu_yaman) May 11, 2022

https://twitter.com/twisterswaning/status/1537457693194981377

その後は2022年8月までにかけて反発して一時40ドル超えまで戻しましたが、アメリカの金利上昇などの懸念から、アメリカ株式市場全体に調整が入ることとなり、アファームの株価も再び大きく値を下げました。

そのうえ、アメリカ政府の金融引き締め政策で、ハイテク株の売りが止まらず、2022年末には8ドル台にまで下落しました。

アファームにとって厳しい状況はいまだ続いています。

アファームの株価の展望

直近の決算を見る限り、そのような状況でも売上増へ着々と足場を固めていることは明らかです。

売上増の鍵となるGMVとマーチャント数が着実に伸びているからです。

この数値から想定すると、今後も収益を伸ばしていくことは確実な模様です。

あとは黒字化に転じれば底値圏から明確に抜け出して、株価は大きく上昇することが推測されます。

アファームの業績・ファンダメンタルズ分析

アファームの業績を売上や利益、財務体質の面から実際の数字を用いて分析してみます。

現状の業績と今後の予測、ファンダメンタルズ的に株価は買いなのか等を検証してみましょう。

アファームの最新決算情報

直近の2023年第1四半期決算では、前年同期比34%増の3.62億ドルと売上高を順調に伸ばしています。

GMV(Gross Merchandise Value=取引流通額)は、BNPLの企業では最も重要ですが、44億ドルと前年同期から62%も増加しました。

特筆事項としては、ショッピファイ、アマゾンとの提携です。

この提携により両社のサイトでは、アファームの分割払いがつかえるようになりました。

加盟店も2万9,000店から24万5,000店と大きく伸び、これが売上増へ大きく貢献ししました。

また、部門別で見ていくと、好調なのは一般消費財と雑貨部門。

北米の小売部門との取引により、特に雑貨部門は安定して推移しています。

不調な部門は「スポーツ用品」「アウトドア部門」の2つ。

主要な取引先のペロトンからの売上が減少しています。

次にホーム&ライフスタイルでも前年同期18%から15%と成長が鈍化しており、懸念材料となっています。

それでも、部門ごとの好不調はあるとはいえ、全体としては十分に売上は堅調で、前四半期に引き続き順調に成長しています。

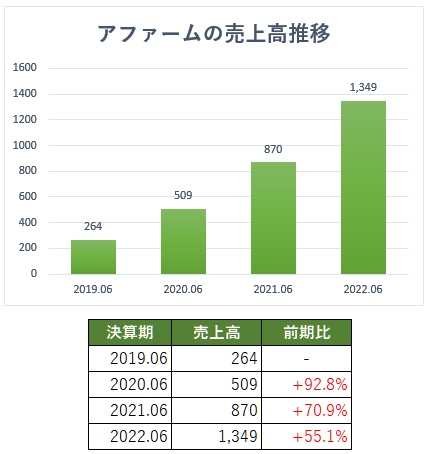

アファームの売上高(毎期増収傾向か?)

株価が上昇するためには増収傾向、最低でも横ばい以上の数値が出ていないといけません。

アファームのような成長企業は毎期30%~50%程度の増収率を上げたいところです。

以下はアファームの売上高推移です。

※業績の通貨単位は「百万米ドル」

売上高成長率は毎期あたり50%以上で推移していて、直近の売上高は13億4900万ドルとなっています。

成長力は文句ありませんね。

ただし年々成長率は減少傾向なので、どの数値で底打ちするのかにも注目です。

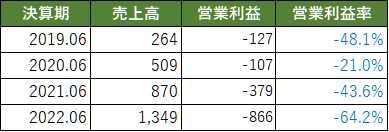

アファームの営業利益率(目安10%以上が優良)

営業利益率は売上に対する営業利益の割合を示した数値です。

営業利益は「売上-経費」で計算し、本業によって稼いだ利益のことを言います。

営業利益率が高いということは「儲かるビジネス」を手掛けているというのがわかります。

現在、アファームの営業利益率はマイナスです。

※通貨単位は「百万米ドル」

直近の売上高営業利益率は-64.2%と売上が伸びるほどに赤字が大きくなっています。

これは後払い決済市場の競争激化が要因の一つだと思われます。

競合となるAfterpayや欧州発のKlarna、PayPal、さらにはAppleもBNPLサービスに参入することがわかり、ますます競争環境が厳しくなっていくことが想定されます。

ただし、CEOのマックス・レブチンは、2023年期中での営業黒字化を目指していると宣言しています。

そのとおりになれば、今までの底ばいで推移していた分、営業黒字化が発表されたタイミングで株価が急騰する可能性が高いです。

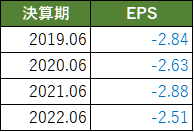

アファームのEPS(1株当たり純利益)

EPSは「1株あたりの利益(Earnings Per Share)」を意味します。

計算式は「当期純利益÷発行済株式数」です。

EPSがこれまでの水準より高くなると株価に織り込まれて上昇しやすくなります。

アファームは赤字のためEPSもマイナスで推移しています。

EPSがプラスに転じる要素がなければ、株価的にも上昇しにくくなります。

アファームの営業キャッシュフロー

営業キャッシュフローは「本業を運営中に入金または出金されたお金がいくらになったのか?」を表す現金収支の数字です。

※通貨単位は「百万米ドル」

アファームの営業キャッシュフロー(営業CF)はマイナス傾向が続いています。

営業キャッシュフローのマイナスが続くと、現預金を切り崩したり、資金ショートしないように金融機関からの借入や株主からの資金調達などの必要性が生じてくるので、なるべくなら避けたいところです。

アファームの現金等残高(業績悪化の耐性は?)

アファームの3ヶ月決算ごとの現金残高の推移です。

※通貨単位は「百万米ドル」

ピーク時の2021年12月期より10億ドル程度減っていますが、現状は2022年6月期より微増して15億3,000万ドル水準となっています。

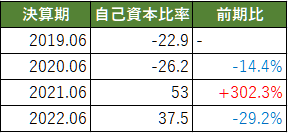

アファームの自己資本比率(目安40%以上が健全で高いほど良い)

自己資本比率(株主資本比率)は、現状の財務が借金体質かどうかを見る指標です。

高ければ高いほど安定した財務だということになり、数値的には「40%以上:健全」「70%以上=極めて健全」な状態と言われています。

少なくとも30%程度の数値は上げておきたいところです。

アファームの自己資本比率は37.5%です。

赤字体質でありながら最低限の自己資本比率はキープできていて、現状では外部からの資金調達に頼ることなく順調な経営が見込める状態です。

アファームの配当金・配当利回り

アファームは現在配当を出していません。

株主に配当を出すよりは、剰余利益を今後の事業成長に割り振りたいという段階なのでしょう。

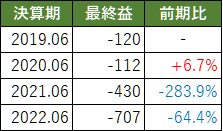

アファームの当期純利益(毎期増益傾向か?)

アファームの当期純利益は赤字拡大が続いています。

※通貨単位は「百万米ドル」

毎期ごとに売上は大幅な増収を達成するも、それに連れて赤字幅も大きくなる傾向があります。

引き続き増収傾向はキープしつつ最終的な利益も確保できるようになると株価は上昇に転じるでしょう。

アファーム株の買い方、購入できる証券会社

ここからはアファーム株を買うことのできる証券会社と手数料や銘柄数等のスペックを比較していきます。

アファーム株式の現物取引が可能なネット証券会社一覧表

アファームの売買が可能なネット証券会社は以下の表のとおりです。

| 現物取引可能業者 | 米国株取扱銘柄数 | 手数料 | アファームの取扱い |

|---|---|---|---|

| DMM 株 | 2,099銘柄 |

無料 ※売買時の為替スプレッドとして1ドルあたり 25銭がかかる |

あり |

| 楽天証券 | 約5,000銘柄 |

約定代金の0.495%(税込) ※最大22米ドル(税込) |

あり |

| SBI証券 | 3,040銘柄 |

約定代金の0.495%(税込) ※最大22米ドル(税込) |

あり |

| マネックス証券 | 約5,000銘柄 |

約定代金の0.495%(税込) ※最大22米ドル(税込) |

あり |

上記は現物取引に対応している証券会社となります。

レバレッジを効かせて大きく利益を狙うならCFD取引がおすすめ

米国株式への投資をするには現物取引以外にもCFD取引をする方法があります。

CFD取引とは、差金決済取引のことで言わば『自由度の高い信用取引』と言えます。

空売りが可能で、金利がかからず、FXのようにレバレッジ取引(最大5倍)にも対応しています。

少額から株投資を始めたいという方にとってはCFDはまさにうってつけの取引方法です。

アファームへの投資であれば、1株あたり200円~300円程度で取引を開始できます。

アファーム株のCFD取引ができるネット証券会社一覧表

下の表は米国株の個別銘柄のCFD取引に対応しているネット証券各社を比較した一覧表です。

| CFD取引可能業者 | 米国株取扱銘柄数 | 手数料 | アファームの取扱い |

|---|---|---|---|

| GMOクリック証券 | 147銘柄 | 無料 |

なし |

| IG証券 | 約17,000銘柄 | 2.2セント/株 |

あり |

| サクソバンク証券 | 約6,000銘柄 | 約定代金の0.15% |

あり |

| SBIネオトレード証券 | 31銘柄 | 無料 |

なし |

現在アファーム株をCFD取引できる証券会社は、IG証券とサクソバンク証券の2社です。

アファームへの投資を検討中の方は、上表に記載の証券会社の中から口座開設してみてくださいね。

まとめ

以上アファームの企業情報や株の買い方について解説しました。

革新的なサービスを提供しているアファームは注目のハイテクグロース銘柄ですが、今現在は株価がピーク時から10分の1程度にまで暴落して底値圏で低迷し続けています。

アファーム株への投資のポイントは以下3点です。

アファーム株への投資のポイント

- 全米が注目する「後払い決済サービス」の新興成長企業

- インフレ懸念による米国長期金利の上昇等の影響でアファームの株価は大きく調整

- 赤字が続いているが黒字転換すれば株価も一気に上昇していく可能性が高い

「伸びしろの大きいアファームへ投資したい」

という方は、アファームの取引が可能な証券会社へ口座開設をしておくことをおすすめします。

以下がアファーム株を取り扱っているネット証券会社4選です。

CFD取引でアファームの売買をしたい方は以下2つのネット証券を利用してください。

上記したネット証券の口座開設はいずれも無料です。

ノーリスクで手続きができるので、口座開設がまだの方は米国株投資の準備の一環として、ひとまず開設だけしておきましょう。