- FinTech(フィンテック)

- Fundsの貸付ファンド投資とは?メリットや利用手順まとめ

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

貸付ファンドでミドルリスク・ミドルリターン投資が可能に!

投資に興味はあっても、損失リスクが怖くて二の足を踏んでいる方はいませんか?

そこで今回は、安全性と利回りのバランスが両立している「ファンド投資」のオンラインマーケット・Fundsの特徴や利用手順などを紹介していきます。

本記事を読めば初心者の方でも簡単にファンド投資を始められるようになるので、ぜひ参考にしてください。

目次

Fundsとは?

Fundsは、ソーシャルレンディング比較サービス「ZUU funding(旧クラウドポート)」で有名な株式会社クラウドポートが運営している「貸付ファンドサイト」です。

事業資金調達を目指している「企業」と資産運用を行いたい「投資家」を結びつけるプラットフォーム上で、様々なファンドが紹介されています。

金融機関が顧客に融資して利息収入を得ているように、私たち個人投資家もファンドへの貸付投資で簡単に分配金を受け取れるのです。

銀行貯金よりも利回りが高く、株やFXよりも安全に自己資産を活用できる魅力的な投資先と言えるでしょう。

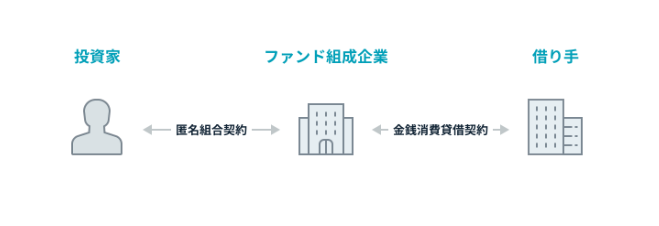

Fundsの仕組み

株式取引やFXと比べると知名度が低いため、「そもそも貸付ファンドって何?」と思う方もいることでしょう。

ここでは、貸付ファンドの基本的な仕組みとその内訳について解説していきます。

貸付ファンドの仕組み

ファンドとは、複数の投資家から集めた資金を事業等に活用し、その利益を投資家に分配するシステムのことです。

Fundsは上場企業や成長著しいベンチャー企業など信頼性の高い団体が組成したファンドをメインに取り扱っており、投資家はファンド組成企業と締結した「匿名組合契約」にのっとって出資を行います。

ファンド組成企業は投資家からの出資金で貸付事業を開始し、借り手から元本と利息の回収を実施。

借り手とファンド組成企業の間では「金銭消費貸借契約」が交わされているため、投資家の利益を受け取れる権利は法的に保護されているわけです。

Fundsで取り扱われている貸付ファンドでは、事業の成否にかかわらず借り手の全財産が借入金返済の担保。

あらかじめ分配金が確保される仕組みになっているので、金融初心者でも安心して出資に参加できるのが特徴的です。

テーマ別

Fundsで取り扱われるファンドは、法令上「事業ファンド」と「貸付ファンド」に分類されます。

両者の特徴を比較すると、以下の通りです。

| 事業ファンド | ・電子申込型電子募集取扱業務に分類される金融商品 ・投資申込後8日間はクーリング・オフが可能 ・電話での問い合わせ回答不可、申込可能額に上限が設定される等の制約あり |

|---|---|

| 貸付ファンド | ・電子申込型電子募集取扱業務に分類されない金融商品 ・自由度が高い代わりにクーリング・オフ制度を利用できない ・世間で「ソーシャルレンディング」と呼ばれるファンドとほぼ同義 |

また、出資金が活用される仕組みに着目すると、「ローン型」と「不動産型」の2種類があります。

| ローン型 | ファンド組成企業がノンバンク等の金融事業団体を対象に貸付事業を行うスキーム |

|---|---|

| 不動産型 | ファンド組成企業が不動産会社を対象に貸付事業を行うスキーム |

ローン型は投資家から集めた資金はファンド組成企業を経由して借り手に回り、借り手はこの資金を元手に融資事業を行って利益を上げます。

一方、不動産型は借り手である不動産会社は、出資金を元手に不動産事業を行って利益を上げます。

どちらのファンドも将来性に期待できますが、以下の事態が発生した場合に元本欠損(貸し倒れ)リスクがあることに注意してください。

- ファンド組成企業の経営破綻

- 借り手のデフォルト(担保が回収されれば元本欠損を回避できる可能性あり。)

なお、Fundsを運営するクラウドポートが破産した場合、投資家の預託金は破産管財人の管理対象となり、余剰資金から返還されることになります。

手数料

株式会社クラウドポートは、Fundsに掲載する貸付ファンドの募集に際して、ファンド組成企業から業務委託料を受け取っています。

その手数料が同社の儲けとなるため、Fundsのユーザーにはほとんど手数料がかかりません。

自分の銀行口座からFundsのデポジット口座に預託金を入金する際の振込手数料のみ投資家負担。

(振込手数料の金額は利用する金融機関次第。)

それ以外の、、貸付ファンドへの出資申込手数料、指定口座への出金手数料などはすべて無料です。

| 会員登録費用 | 無料 |

|---|---|

| 口座開設費用 | |

| 口座管理費用 | |

| 指定口座への出金手数料 |

コストを気にせず投資できるのは大変魅力的なポイントと言えるでしょう。

貸付ファンド投資のメリット

ファンドに出資して分配金を貰う貸付投資には株やFXと一線を画す特長があり、その市場規模も年々拡大傾向にあります。

ここでは、Fundsで体感できる貸付ファンド投資の魅力を三つ見ていきましょう。

利回りと運用期間が予定されている

Fundsの貸付ファンドには、「利回り」と「運用期間」があらかじめ設定されています。

株式取引やFXのように市場の値動きを見ながら売買取引を繰り返す必要がなく、投資の手間がかかりません。

また、出資時に年利を把握できるため、投資計画を立てやすいというメリットもあります。

低金利政策が続いている日本では、銀行貯金の年利はせいぜい0.01~0.2%程度。

その点、Fundsの貸付ファンドの利回りは年1.5~6.0%にものぼり、はるかに効率的な資産運用を実現することができます。

1つの口座で複数のファンドに分散投資

いかに社会的信頼性の高い企業が組成したファンドといえども、金融商品である以上、絶対に貸し倒れが起きないと断言は出来ません。

万一分配金の支払い遅延やファンドの破綻等が発生した場合、その損失は全て投資家の自己責任となります。

出資額が損失の上限であり、株式取引やFXのように追証を求められることは絶対にありませんが、リスク管理のためにも「分散投資」が欠かせません。

その点、Fundsのマイページでは、各ファンドへの出資比率をグラフで確認可能です。

自分の貸付ファンド投資に偏りがないか簡単にチェックできる仕様になっているため、分散投資のバランス調整に重宝します。

1円単位で少額投資ができる

Fundsの貸付ファンド投資では、一度出資したらファンドの運用期間が満期を迎えるまで換金することが出来ません。

自由に売買して出金できる株式取引やFXと比べると、資金の拘束期間が長いのが難点です。

そのデメリットに対応するため、Fundsでは最小1円からの貸付ファンド投資に対応しています。

数か月程度で満期を迎えるファンドもあるので、まずは運用期間の短いファンドに投資すると良いでしょう。

ただし、分配額は1円未満切捨てによる端数処理で算出されます。

数円程度の少額投資では利益を得られない可能性があることに注意してください。

口座開設までの流れ

Fundsで貸付ファンド投資を行うためには、最初にデポジット口座を開設する必要があります。

基本的には画面の指示通りに進めるだけで申請手続きが完了するので、初心者の方でも迷うことはないでしょう。

ここでは、Fundsの口座開設手順を解説していきます。

1.口座開設の申し込み

Fundsの口座は、以下の3つの条件をすべて満たす方が開設できます。

まずは、自分が口座開設可能かどうかチェックしましょう。

- 20歳以上75歳未満の方

- 日本国内在住の方

- 反社会的勢力等に該当しない方

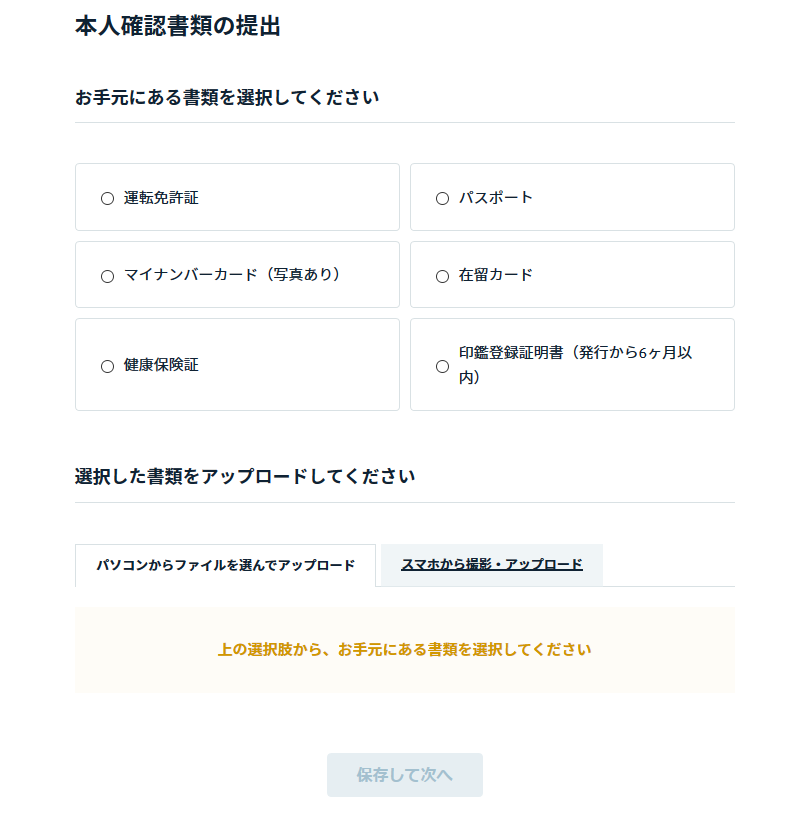

また、本人確認およびマイナンバー提出のため、以下の2種類のいずれかのパターンの身分証明書が必要になります。

アップロードすれば済むもの

| 1種類 | マイナンバーカード(個人番号カード、顔写真付き) |

|---|---|

| 2種類 | ・マイナンバー通知カード(顔写真なし) ・運転免許証 ・パスポート ・在留カード ・健康保険証 ・印鑑登録証明書 |

準備が整ったら新規会員登録ページにアクセスし、以下の手順を実行しましょう。

「新規会員登録する」ボタンをクリック

メールアドレスと任意のパスワードを入力して「新規会員登録する」ボタンをクリック

メールをチェック

確認メール送信メッセージが表示されたらメールボックスをチェック

受信メールの「メールアドレスを確認」ボタンをクリック

「口座開設をする」をクリック

会員登録完了メッセージが表示されたら「口座開設をする」ボタンをクリック

「個人名義の口座開設」を選択して「次へ」をクリック

個人情報や投資経験、出金口座情報等を入力

入力が完了したら、「保存して次へ」をクリック

重要書類を読んだら中央のチェックボックスをオンにして「保存して次へ」をクリック

本人確認書類の画像データをアップロード

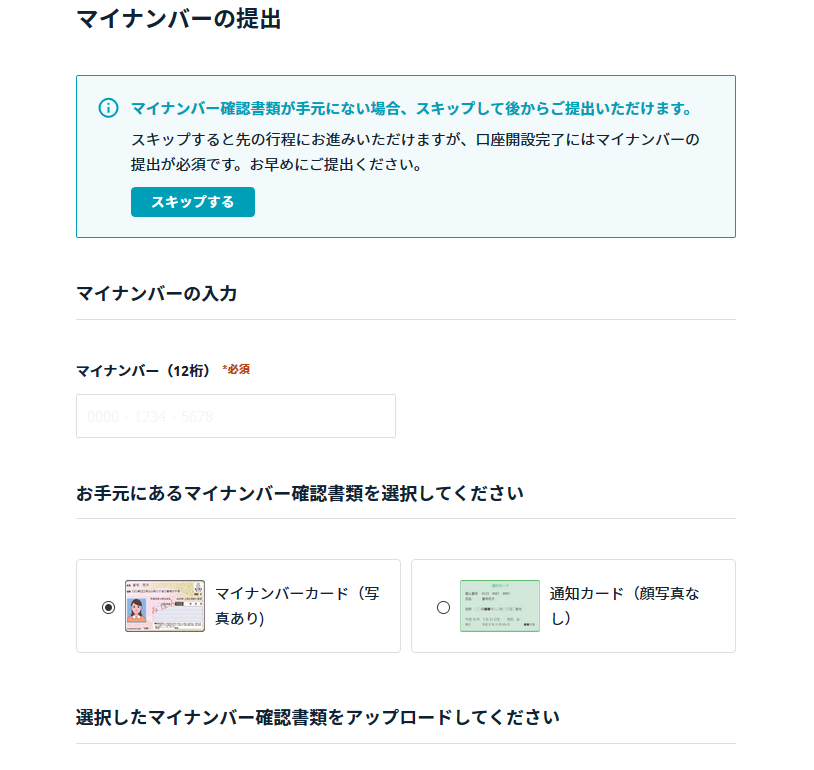

2.マイナンバーのアップロード

ファンド組成企業は、税務署にマイナンバーが記載された支払調書の提出を義務付けられています。

Fundsを運営している株式会社クラウドポートは、ファンド組成企業からマイナンバーの取得・管理の委託を受けているため、投資家は口座開設時に必ずマイナンバーを提出しなければなりません。

本人確認書類のアップロードが終わったら、中央のマイナンバー欄に12桁のマイナンバーを記入し、マイナンバーカードまたは通知カードの画像データをアップロードしてください。

そして「アップロードして口座開設のお申し込みを完了する」ボタンをクリックすれば、口座開設手続きはひとまず完了です。

なお、手元にマイナンバー確認書類がない場合、「スキップする」ボタンを押してマイナンバーの提出を一旦後回しにすることもできます。

しかし、口座開設完了にはマイナンバーの提出が必須なので、本人確認書類の提出時にまとめて行った方が賢明です。

3.ウェルカムレターの受け取り

口座開設申請が完了したら、会社側で審査が行われます。

審査内容は非公開ですが、口座開設基準を満たし、投資を行えるだけの十分な資産を保有していれば申請を却下されることはまずありません。

無事に審査を通過したら、住所確認のためにウェルカムレターが簡易書留で発送されてきます。(原則5営業日以内。)

ウェルカムレターが発送されたら日本郵便の荷物問い合わせ番号もメールで通知されるので、配送状況を確認して受け取り損ねないようにしましょう。

4.口座開設完了

口座開設が完了したら、スムーズに投資を始めるために、自分のデポジット口座に入金を行いましょう。

マイページのデポジットページに記載されている振込先口座情報をメモし、必ず本人名義の銀行口座から振込を行ってください。

マネーロンダリング対策のため、本人名義以外の口座から入金されたお金はファンド購入資金として取り扱うことが出来ないからです。

ちなみに振込金額は、平日の10:00、12:00、15:00のタイミングで着金確認され、1時間以内に口座に反映されます。

あとは、ファンド一覧ページから任意のファンドに投資申し込みを行うだけです。

ファンドの募集終了日を迎えて最低成立金額以上のお金が集まったら、ファンドが無事成立。

ファンドの運用スタート時にマイページのファンド詳細ページで「分配予定表」が更新されるので、忘れずにチェックしておきましょう。

まとめ

今回は、Fundsの特徴や利用手順などをご紹介しました。

最後にこの記事の重要ポイントをまとめると、以下の3点が挙げられます。

- ファンド投資はミドルリスク・ミドルリターンの理想的な資産運用

- 出資後に市場の値動きをチェックする必要がないので初心者でも簡単

- Fundsを利用すれば手数料無料でファンド投資を始められる

専門知識不要で出来るシンプルな資産運用をお探しの方は、本記事を参考にしてFundsでファンド投資に挑戦してみてはいかがでしょうか。