- FinTech(フィンテック)

- ウェルスナビの確定申告・税金関連を徹底解説!

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

ウェルスナビは確定申告が原則不要!一部税金が安くなる場合も

長期に積立てて分散投資を推奨するウェルスナビですが、毎年の税金はどのような手続きをすればいいのでしょうか。

確定申告をしたこともなければ税務署に足を運んだことすらない、という方にとっては、確定申告と聞いただけで憂鬱、気が重いと感じてしまいますよね。

そんな方に朗報です。

確定申告の手続きが原則不要になる方法と確定申告をした方がお得になるケースなどについてご紹介します。

投資以外の不安を解消することができれば、投資だけに集中することができますよね。

確定申告における心配や不安を取り除き、ベストな状態の投資環境を作り出していきましょう。

目次

ウェルスナビって確定申告が必要なの?

長期的に積立ての資産運用をサポートしてくれるウェルスナビですが、実際、確定申告は必要なのでしょうか。

もし確定申告が必要であれば、最も簡単な方法で済ませたいですよね。

ここでは、できるだけ簡単に済む確定申告、何もしなくても済む確定申告の方法をご紹介していきます。

「源泉徴収あり、特定口座」を選択すれば原則確定申告は不要!

ウェルスナビでは、確定申告に余計な時間と手間をかけなくても済むように「源泉徴収あり、特定口座」を用意しています。

この口座のメリットは、本人に代わってウェルスナビが面倒な税金計算や納付を行ってくれるということです。

そのため、この「源泉徴収あり、特定口座」を利用していれば、原則税金関連の面倒な手続きに悩まされるという事はありません。

税金の知識や技術は一切不要です。

もちろん、口座管理料や口座維持手数料なども一切必要なく口座利用が可能となります。

投資初心者であれば、投資だけに集中することができるこの「源泉徴収あり、特定口座」をおすすめします。

税金など投資以外のことに労力を費やすことはありませんので、ゆったりとした気持ちで投資に臨むことができますね。

「源泉徴収あり、特定口座」を確認する3つの手順

利用するには、口座開設時に「源泉徴収あり、特定口座」を選択するだけです。

また、口座開設後の確認は、パソコン上ではウェルスナビのトップページ右上にある「お客様番号」をクイックするだけで、自分の口座の種類を確認することができます。

スマートフォンやタブレット端末では、次の方法で確認してください。

- ログイン

- 右上メニュータブのタップ

- 下部のお客様番号選択

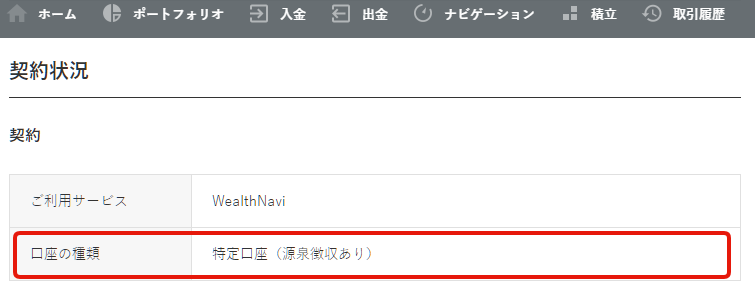

契約状況に表示された「口座の種類」という欄に、特定口座(源泉徴収有り)という記載があれば、税金関連の面倒な手続きは原則不要ですので確かめておきましょう。

ウェルスナビが、本人に代わって手続きや納付をしてくれます。

あとから口座の変更も可能!定評のあるお客さまサポート窓口を利用

開設時には何もわからずとりあえず口座を開設したという方でも、後に口座変更はできますのでご安心を。

ウェルスナビのサイト上で変更をすることはできませんが、お客さまサポートの利用により変更することが可能です。

口座変更をしたい旨をお客様サポート窓口に伝えてください。登録している住所へ変更手続き書類が送付されます。

ウェルスナビお客様サポートは回答が早く丁寧と定評があります。

連絡がとれない、回答が来ないという心配は不要です。

営業時間内に質問をすれば、その日のうちに回答がくることもあります。

夜間に質問を出せば翌日回答がありますので、ストレスなく手続きを進めることができますね。

また、口座変更には分配金受け取りや売却益の発生がある、状態でのみ可能ということです。

これらの発生により自動的に手続きをしてくれるのが「源泉徴収あり、特定口座」ですので、発生がなければその年の手続きを自動的に行う事はできないということになります。

実際に変更できるか問い合わせてみた

現状、私のウェルスナビ口座は「特定口座の源泉徴収あり」に設定しています。

ただ、諸事情により自分で確定申告する必要が出てきたため、「一般口座の源泉徴収なし」に変更することにしました。

管理画面や公式サイトのFAQ(よくある質問)を探しても、源泉徴収あり・なしの変更方法についての記載がなかったので直接問い合わせます。

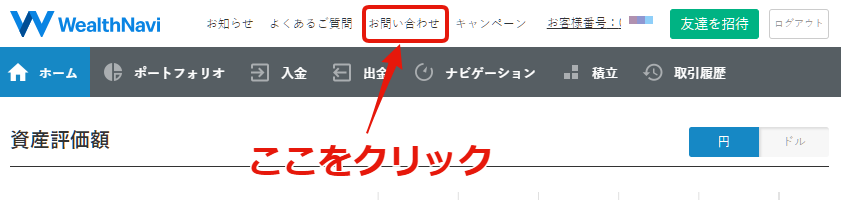

ログイン後、メニュー上部の「お問い合わせ」をクリックします。

問い合わせ内容を入力して送信しましょう。

数時間後、「WealthNavi お客様サポート」より以下のような内容のメールが届きました。

お調べしたところ、お客様は、今年に入ってから、リバランスによるETFの売却および、分配金の受け入れが発生していたため、本年は源泉徴収有無の変更ができない状況でございました。

大変恐れ入りますが、2019年より変更が可能となりますので、ご希望の場合は、2018年の12月上旬、お問い合わせフォームよりお早目にご連絡いただけますようお願い申し上げます。

1月一日(いっぴ)以降にETFの売却や分配金の受け入れ発生すると、源泉徴収のあり・なしは変更できないようです。

絶対に確定申告が必要な人5パターン

「源泉徴収あり、特定口座」を利用していれば、原則確定申告の必要はありません。

ウェルスナビが、本人に代わって手続きをしてくれますから。

しかし、例外もあります。それが、以下に該当する方です。

- 2つ以上の会社から給与所得がある

- 給与収入が年間で2,000万円超える

- 事業所得(自営業、フリーランス)が38万円以上

- 住宅ローン控除を受ける予定

- 医療控除を受ける予定

確定申告における詳細は、税務署へ確認することが最も有効です。

法律や年度により変更になることもありますので、所管の税務署へ確認し正しい納税方法を聞いてください。

丁寧な回答がありますので、安心して手続きを進めることができます。

ウェルスナビ取引で発生する税金

取引における税金はどのような点に考慮しなければならないのでしょうか。

複雑な税金手続きをできるだけ簡単に済ませたいですよね。

ここでは売却時差益、ETF分配金の税金発生についてご紹介していきます。

取引時の税金の仕組みがわかれば、取引にどのような工夫を取り入れたらいいのか、自分なりに戦略を練ることもできます。

初心者でも簡単に理解できるよう丁寧な解説となっていますので、是非読み進めて下さい。

取引における3つの税金

取引における税金は、主に以下の3点が挙げられます。

- 売却の差益に発生する税金

- 分配金に発生する税金

- 二重課税

どのような取引や資金移動があると税金が発生するのか、これを正しく理解しておけば資金を上手に動かすことも可能となります。

限られた資金を活かし利用するためにも、税金の仕組みを理解することは最も大切な項目といえるでしょう。

売却を行った際、売却益が発生した場合に税金が発生

売却時に譲渡益(売却益)が発生すると、税金も発生します。

税区分は申告分離課税を利用し、税額は所得税と住民税とをあわせて20%、2013年1月1日から2037年12月31日までは2.1%が追加で納税となります。

この2.1%は復興特別所得税といわれ、東日本大震災の復興に役立てるための財源を確保するという意図です。

金融商品に発生した利子・配当・譲渡益は、この復興特別所得税の対象ですから忘れずに納税しましょう。

ETFの分配金にも税金が発生

ETFの分配金においては、原則総合課税又は申告分離課税の対象となり、納税の義務が生じます。

- 申告分離課税を選択すると税率は20%

- 総合課税を選択すると所得の金額により15%から55%

上記には復興特別所得税も追加されます。

また、ETFを売却した際に譲渡益が発生した場合には、申告分離課税を利用して納税を行います。

ETFは上場株式と同様の扱いとして手続きが必要です。

DeTAX(自動税金適正化)機能により、税負担の軽減が可能

ウェルスナビの標準機能であるDeTAXは、含み損と利益を相殺して税金の負担を翌年以降に繰り越しする機能です。

分配金を受け取った時やポートフォリオのリバランスを行い譲渡益が発生した時には、その利益に対して税金を支払わなくてはなりません。

含み損を発生させ利益と相殺させることができれば、その年の税負担を軽減させることができるという仕組みが投資の世界には存在するのです。

ポートフォリオ内で損失が出ている銘柄があれば、店頭価格で自動的に売却をして含み損を発生させます。

これと同時に全く同じ銘柄を同じ数量同じ価格で買い戻すことにより、ポートフォリオの構成を変更することなく税負担を軽減させるということが可能になります。

ウェルスナビではこのような自動取引機能のDeTAXを標準機能として備えており、申し込みの必要もありません。

利益による税金の支払いが20,000円以上発生した時には、DeTAXにより自動取引が行われるシステムが構築されているのです。

多くの投資家が時間をかけて行う含み損と利益の相殺を、ウェルスナビではDeTAXが簡単に自動で取引をしてくれます。

この機能が、標準装備されているのはウェルスナビだけです。

確定申告をした方がお得な人3タイプ

確定申告をした方がお得になるとは、どのような条件がそろった時なのでしょうか。

投資初心者には、どういうことなのか全くわかりませんよね。

ここでは、二重課税による税金の還付、損益通算、繰り越し控除について説明していきます。

初心者でもわかりやすいような解説になっていますので、気負うことなく読み進められることでしょう。

二重課税(外国税額控除)

米国ETFで配当金が生じた場合、その配当金に対し米国で課税され、また日本国内でも課税という二重課税という状態になります。

この二重課税を調整するため、米国で納税した金額分を一定金額限度として、日本国内の所得税から差し引くことが可能です。

これを外国税額控除といいます。

米国で生じた配当金に対する税金は10%、10%マイナスされた金額に対しさらに日本国内の税金が約20%かかります。

その税を軽減するために外国税額控除を利用します。

米国で支払った税金10%を上限として控除してもらうことができるのです。

ただし、これは所得税の控除限度額の限度額を超える、超えないによって金額は異なり、当然、国外分の所得税額が多ければ多いほど控除限度額は大きくなります。

計算式を記載しますので、参考にしてください。

控除は他の控除との関連や様々な複雑な計算が必要となりますので、詳細は管轄税務署や税理士にご確認ください。

また、外国税額控除手続きには、特定口座年間取引報告書の原本を必要としますので取り寄せが必要になります。

損益通算

1年間の売買における利益と損失を合算し、それが最終的に利益となるか、損失となるかを計算することを損益通算といいます。

上場株式や配当金などは損益通算が可能であり、最終的に利益となれば申告分離課税を利用して納税をしなければなりません。

最終的に損失となれば、3年間の繰り越し控除を利用することも可能です。

配当金20万円に源泉徴収20% 税金4万円

上場株式の売却損が20万円あると、上記配当金と相殺することにより節税が可能です。

配当金20万円-売却損20万円=±0

税金の支払いは0となり、大きな節税効果を生み出すことができるのです。

こちらの手続きにも特定口座年間取引報告書の原本を必要としますので取り寄せが必要になります。

税額に関しては様々な控除や収入などにより数字は変わりますので、所管の税務署や税理士にご相談ください。

繰越控除

損益通算により最終的に損失となれば、最大3年間の繰り越し控除を受けることが可能です。

申告分離課税を利用して、その年度の利益額から損失額をマイナスすることで節税効果を期待することができます。

売却損50万円、配当金10万円の場合

50万円-10万円=損失40万円

損失40万円に税金は課せられませんので、この年の税額は0円です。

また、損失40万円を最大3年間繰り越すことが可能ですので、翌年40万円の譲渡益が発生しても税金は0円となります。

最大3年間の繰越控除を利用すれば、利益が出ても節税効果が期待できるという事がわかりますね。

こちらの手続きにも特定口座年間取引報告書の原本を必要としますので取り寄せが必要になります。

税額に関しては様々な控除や収入などにより数字は変わりますので、所管の税務署や税理士にご相談ください。

まとめ

いかがだったでしょうか。

今回は、初心者でも簡単に手続きできる確定申告の方法や手段などについてご紹介しました。

最後にもう一度、確定申告における2つの税率をまとめてみましょう。

- 株式譲渡益 税率20%

- ETFの分配金 税率20%(申告分離課税の場合)又は税率15%~55%(総合課税の場合)※

※上記に復興特別所得税2.1%追加(2013年1月1日~2037年12月31日まで)

税金関連について確定申告を理解することができれば、投資以外の不安は解消させるでしょう。

そうすれば、あとは投資に集中するだけです。素晴らしい投資環境を作り出してくれるウェルスナビで、投資を楽しんでくださいね。