- FinTech(フィンテック)

- ソーシャルレンディング

- 株式など証券をレバレッジしソーシャルレンディングを運用する方法

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

株式など証券をレバレッジしソーシャルレンディングを運用する方法

効率の良い資産運用の手法としていま最も注目を集めているソーシャルレンディング。今回は、株式で資産運用している方向けに、証券と組み合わせて更に効率の良い投資を行う方法をご紹介します。ソーシャルレンディングの利回りには満足しているがもっと出資額を増やしたい、塩漬けにしている株式をなんとかしたい、などのお悩みを持っている方は特に必見です。

目次

証券担保ローンとは

証券担保ローンとは、文字通り有価証券を担保に融資を受けることができるサービスのことです。実は、この証券担保ローンは非常に条件の良い融資サービスで、証券担保ローンを利用してソーシャルレンディングで大きな利益を上げることが可能です。保有している有価証券を担保に差し入れることで、一般的な消費者金融などとは比べものにならないくらい、安い金利で融資を受けることができます。ただし、借りられる金額が担保に入れた有価証券の合計額によって制限されたり、担保の価値が著しく下落してしまった場合、担保を強制的に売却しなければならない、といった制約もあり、利用を考えている方はデメリットも理解した上でトライしてみてください。

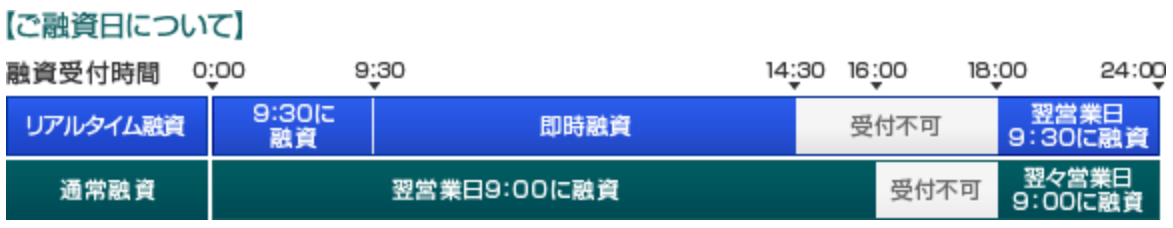

証券担保ローンは即日で借りられるケースが多く、後ほどご紹介するSBI証券と野村証券では営業時間内であれば20分程度で入金があるようです。以下はSBIのリアルタイム融資の説明画像です。

証券担保ローンはどこで借りられるのか

証券担保ローンは、基本的に証券会社が提供しています。また、現状担保に差し入れる有価証券は、ローンを借りる証券会社と同一の会社の口座で保有している必要があります。例えば、楽天証券で保有している株式を担保に、野村證券から証券担保ローンを利用して借入を行うことは不可能です。

また、証券担保ローンはすべての証券会社が提供しているサービスではありません。いま例にあげた、楽天証券は証券担保ローンを提供していません。もし証券担保ローンを利用して融資を受けたい場合は、サービスを提供している証券会社に口座を開設し、保有している株式も一度売却するなりして移動させましょう。

後ほど条件等は詳しく解説しますが、実際ほとんどのネット証券は証券担保ローンを提供しておらず、現実的にはSBI証券と野村證券くらいしか選択肢はありません。

担保に設定できる証券

担保に設定できる証券は、証券会社によって若干異なりますが、上場株式と投資信託がメインです。ただし、証券会社によっては、融資不適格銘柄という形で、担保にできない銘柄を指定しているケースもあり、すべての上場株式が対象となる訳ではありません。また、これも証券会社によりけりですが名証セントレックスや札幌アンビシャスなど地方のマーケットに上場している銘柄は対象外になっているケースもあります。ここでは、現実的にみなさんの利用可能性の高いSBI証券と、野村證券のケースをご紹介しておきます。

SBI証券:上場株式全般、信金やJAなどの優先出資証券、REITなどの投資証券、投資信託、ETF、ENFなど

野村証券:名証セントレックス、福証Q-Board、札証アンビシャス以外の上場株式、日本国債、上場新株予約権付社債、投資信託、ETFなど

どちらも大きな差はありませんが、SBIでは上場株であれば全て取り扱ってくれるので多少幅の広さを感じます。野村は日本国債を担保にできるのが魅力でしょうか。

証券担保ローンで借りられる金額と金利

証券担保ローンで借りられる金額は、担保に差し入れる証券の種類によって変動するケースと、変動なしで一定のケースがあります。具体的に見ていきましょう。

SBI証券:担保有価証券時価額の60% (一銘柄の時価額の割合が時価額合計の70%以上を占める場合は50%)

SBIの場合は、証券の種類によって変動がなく時価の6割を即日で融資可能とのことです。

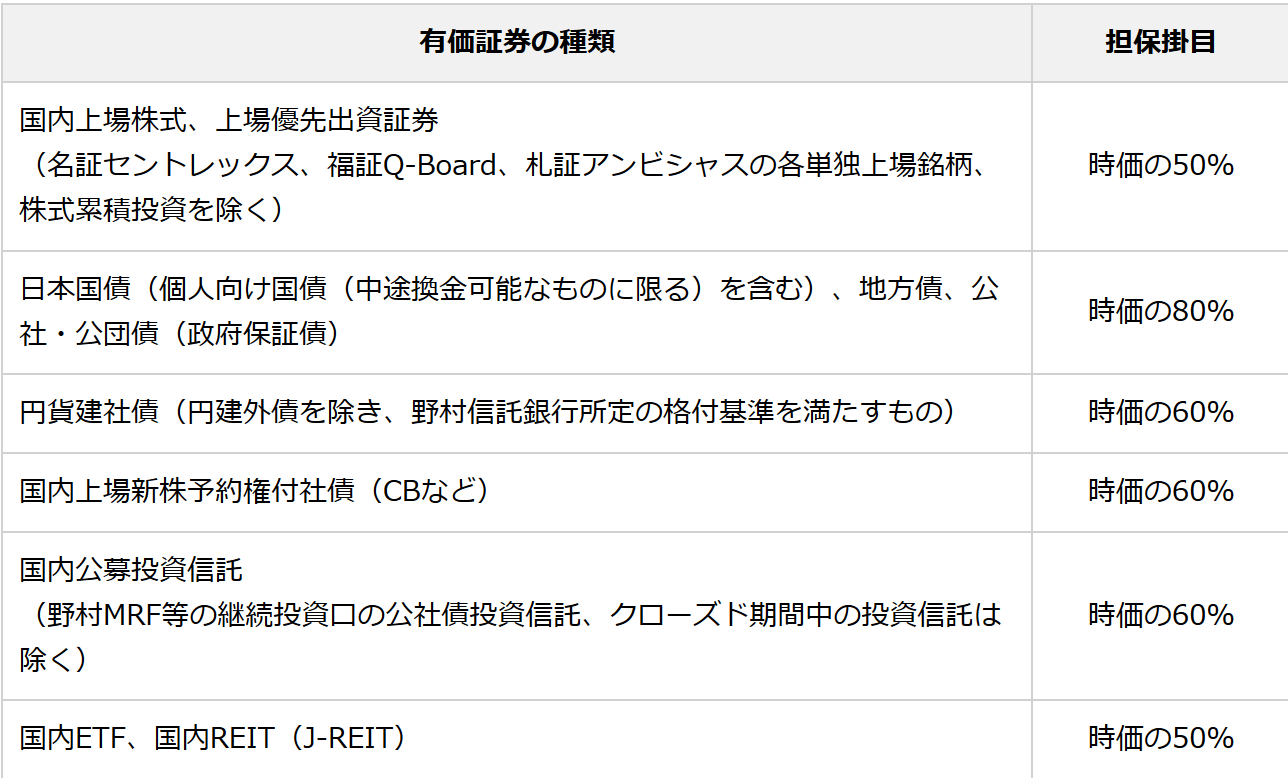

野村證券:株式時価の50%、日本国債時価の80%、投資信託時価の60%など

野村の場合は、証券の種類によって融資可能額が変動します。株式の場合は50%までしか借りられませんが、国債であれば80%まで借りられます。証券のボラテリティによって段差を付けているようで、安全な資産ほど評価されるようです。

また、金利に関してはどうでしょうか。SBIの場合は3.675~4.175%と公式サイトに表記があります。野村は2.975%となっており、SBIと比較すると若干安いようです。融資額と金利面においては、株式を中心に運用されている方はSBI証券に軍配が上がるようです。金利は野村証券よりも若干高いですが、どの証券でも時価の60%を借りられるという点が評価できます。融資を受けた金額をそのままソーシャルレンディングに投資するのであれば、より投資できる金額が多いほうが魅力的です。

一方、国債を多く保有している方にとっては野村証券の方が魅力的でしょう。金利が安いのもそうですが、野村の場合は国債に対しては時価の80%も融資してくれますので、ソーシャルレンディングに出資する軍資金をかなり集めることができるはずです。

強制的に担保が売却されてしまう条件

証券は価格が変動しますので、担保として価値が下がってしまうと強制的に証券会社が売却を行ったり、担保を追加で差し入れさせるケースもあります。実際にはどの証券会社でもそう簡単にこういった事態は起きない条件設定になっているのですが、インパクトの大きい景気変動が起こった際にはそういったことが起きる可能性もゼロではありません。実際にSBI証券と野村證券の例を見てみましょう。

SBI証券:担保時価額に対する融資残高の割合が70%以上となった場合、追加担保の差入れまたは一部返済を要求する

野村証券:担保評価額が融資金の70%を下回った等の場合、担保有価証券を売却の上、その代金を借入元本および経過利息に充当する、全ての担保有価証券の売却代金が借入元本および経過利息の総額に満たない場合には、不足額について直ちに返済

まず、SBIと野村では若干トリガーが異なります。SBIの方が複雑なので、仮の事例を用いて計算してみましょう。

例として、100万円の株式を担保に60万円の融資を受けたとします。この場合、トリガーが引かれるのは借り入れを行った60万円に対して、担保に差し入れた株式の時価が85.7万円まで下がってしまったタイミングです。このケースでトリガーが引かれたということは、担保に入れた株式の価値が14.3%下がってしまったということを意味します。みなさんにもそれなりに現実味のある数字なのではないでしょうか。野村の場合は少し難しく書いてありますが、担保価値が30%下落するとトリガーが引かれます。

また、トリガーが引かれた後の条件についてSBIと野村の規約を比較してみると、SBIの場合はいきなり強制的に売却が行われるということは無いようです。追加での担保を差し入れる、もしくは融資残高の割合を70%以下に戻すために一部返済を行えば当初の融資は継続します。

一方野村の場合は、保有している証券を野村側で勝手に売却させられます。これは株式を運用している方には大きなデメリットと言えるのではないでしょうか。株式市場でこの程度の変動は日常茶飯事であり、その度に勝手に売却が行われると損失が膨らんでいく可能性が非常に高いです。そういった理由から、融資額、金利面に加えて強制売却リスクの観点からも、株式を担保にすることを想定されている方は、SBI証券の証券担保ローンを選択することをおススメします。

ソーシャルレンディングと証券担保ローンでスプレッドを取る

ここまで証券担保ローンの仕組みとローンの申し込み方法について解説してきましたが、本題のソーシャルレンディングに話を移しましょう。ほとんどの方はお気づきかと思いますが、証券担保ローンを利用してソーシャルレンディングに出資を行うことは、この証券担保ローンで借りた資金にかかる金利とソーシャルレンディングで分配されるリターンの利回りのスプレッドを取ることを意味します。

つまり、3.5%の金利で証券担保ローンを組み、14%の商品にソーシャルレンディングで出資を行えばなんと11.5%ものリターンを得ることができる、ということになります。

すでにソーシャルレンディングを始めていらっしゃる方は、あまりのソーシャルレンディングの利回りの高さにもっと多くの資金を投下したいと考えている方も多いと思います。証券担保ローンで借り入れを行い、レバレッジをかけてソーシャルレンディングでの運用を是非はじめてみてはいかがでしょうか。