- FinTech(フィンテック)

- ソーシャルレンディング

- ファンディーノ(FUNDINNO)の審査や仕組み、手数料体系を検証【口コミ・評判も辛口レビュー】

当サイトには広告・プロモーションが含まれています。

当サイトでは、複数企業と提携し情報を提供する広告収益モデルで運営しています。 当サイトを経由しサービスや商品のお申込みが発生した場合、各企業から報酬を受け取る場合がございます。

ファンディーノの評判やデメリットを洗い出して利用するメリットがあるのかを調査しました

現在注目を集めているクラウドファンディングで、新たな株式投資のカタチと言えるのが「株式投資型のクラウドファンディング」であり、代表的サービスの「ファンディーノ(FUNDINNO)」です。

ファンディーノは、一般的な株式投資では対象にならないベンチャー企業等に少額資金から支援ができ、大きなリターンを狙うことができます。

しかし

「非上場企業の株式って大丈夫なの?」

「デメリットもたくさんあるのでは?」

など、疑問や不安を感じる人も少なくありません。

そこで今回は、ファンディーノの審査や仕組み、評判、メリット・デメリットなどについて紹介しています。

ネガティブな部分も紹介しているため、自分が安心して利用できるサービスか判断しやすくなりますので、興味がある人は参考にしてください。

目次

FUNDINNO(ファンディーノ)とは

ファンディーノは、個人はこれまで支援できなかった企業に投資ができたり、企業は資金調達の選択肢が増えるなど、個人・企業双方にメリットのあるサービスです。

ここでは、ファンディーノの仕組みや特徴について見ていきましょう。

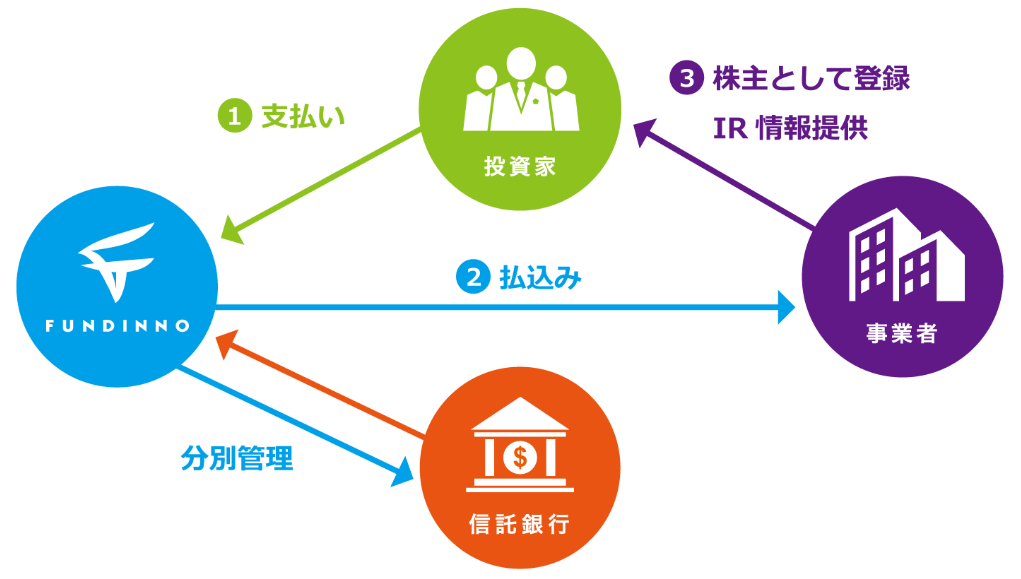

ファンディーノの仕組み

ファンディーノは、株式投資クラウドファンディングにより、エンジェル投資家となってIPOやバイアウトを目指す企業を支援するプラットフォームです。

投資した企業への申し込みが、期限内に目標募集金額以上に達した場合、成約となります。

出資金の振り込み後、企業から株式が発行される流れです。

ファンディーノでは、1社あたり年間募集金額上限1億円未満、投資家の1社に対する年間投資上限金額50万円とルールを設けています。

株主となった場合は、投資先企業のIR情報の確認が可能です。

株式投資型クラウドファンディングとは

株式投資型クラウドファンディングとは、インターネットを通じて多くの投資家からお金を集め、投資のリターンとしてベンチャー企業や中小企業などの非上場企業株式を取得できる仕組みのことです。

株式投資型クラウドファンディングを利用することで、企業・投資家それぞれに以下のメリットがあります。

| 企業 | 上場していなくても資金調達がしやすくなる |

|---|---|

| 投資家 | ベンチャー企業等の株主になれる |

非公開株は怪しくない?

「非公開株=怪しい」と感じる人も多いと思いますが、ファンディーノでは公認会計士や弁護士、税理士などの有識者チームにより応募企業の厳選な審査をおこなっています。

さまざまな観点から調査とリスクの洗い出しをおこない、審査を通過した企業のみをファンディーノのプラットフォームに掲載する決まりです。

ただし、怪しい企業が入らないように厳選な審査をおこなっていますが、非上場株式は換金性の低さや株式価値の消失リスクなどがあることも把握しておかなければなりません。

リスクも伴うため、自分自身でも対象企業をリサーチする必要はあります。

一般的に、非公開株の中には怪しいものもあるため、逆にこのようなプラットフォームを利用することで安心を得ることが可能です。

運営会社は第一種少額電子募集取扱業者に登録済

FUNDINNO(ファンディーノ)を提供するのは一体どんな企業なのでしょうか。

実はある試算では日本に眠ってしまっている個人金融資産は約1700兆円規模なのだそうです。

FUNDINNOが提案する日本初のサービスである株式投資型クラウドファンディングは、そんな眠っている資産と新たなビジネスを結びつけ、日本全体の市場規模を拡大、活性化させる可能性を秘めています。

個人投資家たちが自分の資産を新しいベンチャー企業に投資して資産運用し、かつ日本経済の発展に寄与できる。

そんな社会貢献も期待できるFUNDINNOを運営する会社を覗いてみましょう。

| 運営会社 | 株式会社日本クラウドキャピタル |

|---|---|

| 代表者 | 柴原 祐喜 |

| 所在地 |

東京都品川区東五反田5丁目25番18号 ENZO五反田6F |

| 利回り | 4%~8% |

| 出金手数料 | 無料 |

| デフォルト | 0% |

| 担保の有無 | 有 |

| お問い合わせ電話番号 | 03-6721-6691 |

| FAX番号 | 03-6721-6692 |

| メールアドレス | info@cloud-capital.co.jp |

| 設立 | 2015年11月26日 |

| サービス開始 | 2017年4月24日 |

| 元本の返済 | – |

| 分配タイミング |

– |

| 運用期間 | – |

| 早期返済 |

– |

| 最低出資金額 |

10万円~ |

経営陣が非常に若い

FUNDINNO(ファンディーノ)を運営するのは「株式会社日本クラウドキャピタル」です。

2015年11月に設立されたばかりで、サービスだけでなく運営企業もまた新しいものになっています。

経営陣も日本クラウドキャピタルのホームページで見ると若い人たちで構成されています。ベンチャー企業を応援する企業自体がフレッシュというわけです。

近年流行りのクラウドファンディングの一種のソーシャルレンディングにも似たものですが、FUNDINNOは新しいクラウドファンディングの形態として日本で初めての株式投資型クラウドファンディング・サービスになっています。

日本の若い世代が若者らしい自由な発想で新ビジネスや新ベンチャー企業を立ち上げるとき、銀行などの既存の金融機関ではなかなか事業内容を理解してもらえず、資金を得られないという現実があります。

そんなこともあって発展してきたクラウドファンディングが、特に新ベンチャーの立ち上げに特化したファンド型の投資方法として登場しているのです。

個人投資家が、将来有望だと判断したベンチャー企業に直接投資ができ、かつ資産運用もできるというメリットがあり、今後もっと発展していきそうなジャンルになりそうです。

日本初第一種少額電子募集取扱業者登録を完了させた

FUNDINNO(ファンディーノ)のサービス開始は2017年4月下旬で、まだ生まれたてのサービスです。

FUNDINNOを運営する日本クラウドキャピタルが日本国内初の第一種少額電子募集取扱業者登録企業となり、日本で初めて株式投資型クラウドファンディング・サービスを始めたのです。

始まったばかりのサービスですので先行きはまだ不透明な部分はありますが、すでに日本国内のクラウドファンディングの市場規模は数百億円市場になっていますし、銀行などに眠っている個人資産はまだまだたくさんあります。

これらが新規ベンチャーと結びつけば、日本経済が一気に活性化することは間違いありません。

現在はゼロ金利時代と言われます。銀行の普通口座に預金しても、ほとんど利息をもらうことはできません。

むしろ物価上昇率よりも低く、預けているだけで資産価値の目減りが懸念されます。

そこでこれまで投資に無関心だった層も金融取引に興味を持ち始めています。

これまでは一般的に投資というと、株式売買やFX取引、投資信託などでした。

また、個人で企業の支援をするなんて誰も思ったことはないでしょう。

そんな常識を覆して登場したのがクラウドファンディングの発展型、株式投資型クラウドファンディングだったわけです。

ファンド型にすることで、誰でも少額の資金で新ベンチャー企業の支援者になれるのです。

FUNDINNOでは厳選審査した借り手となる新企業の支援をファンド型にして個人投資家に提案します。

個人投資家は支援したい企業への投資を申し込めば、直接自分の資金をその企業に使ってもらうことが可能です。

FUNDINNOで投資をするには投資家登録を事前にしておく必要があります。

とはいっても難しいことではなく、むしろ株式などを取り引きするために証券会社に口座開設するよりはずっと簡単です。

投資家登録が済めば、FUNDINNOを経由した企業への投資はもちろんのこと、投資家同士での交流や情報交換もできます。

FUNDINNOを介して夢を託せる企業を直接応援しましょう。

FUNDINNO(ファンディーノ)は資金調達環境に革命を起こす

FUNDINNO(ファンディーノ)を運営する日本クラウドキャピタルの思いは、

「日本に新たな企業支援のシステムを構築する」

をコンセプトに、これまでにありそうでなかった、新ベンチャー企業への投資を主軸にした日本初の株式投資型クラウドファンディングを運営です。

FUNDINNOが個人投資家にとって大きなメリットとなるのは、これまで一般的な人には無縁だった、気に入った中小企業、あるいはベンチャー企業に投資をして株主になれることです。

自身の眠ったままの資産を企業の運営や理念を応援するために使う。

そんなことを可能にしたのが、この日本初の株式投資型クラウドファンディングにおけるプラットフォームサービス、FUNDINNOというわけです。

FUNDINNOはクラウドファンディングの新しい形として注目されます。

新たなビジネスを立ち上げたい起業家や実業家にとって、まさに資金調達の方法が革命的に変化を見せることになります。

FUNDINNOというプラットフォームサービスを経由して、個人投資家からクラウドファンディングとして資金提供を受けられるのです。

新しい企業にとっては銀行などの既存の融資先にこだわる必要性がなくなり、自由な発想で資金調達ができるようになったという、新しい時代の幕開けでもあります。

FUNDINNOはその際の企業(借り手)と投資家のビジネス・マッチングの場所となるわけです。

時代はめまぐるしく変わり、ビジネス・ニーズも多様化しています。

FUNDINNOはそんな新しいことをしたい企業と企業、あるいは企業と投資家の間を橋渡しするサービスなのです。

新ベンチャー企業だけでなく、既存の企業にとってもビジネス拡大や新たな資金調達先、サポート元を得ることができ、FUNDINNOは日本全体の経済活動を活発にする可能性を秘めたサービスになります。

まさに日本ビジネス界の革命児になるのです。

【評判】ファンディーノの審査が厳しいと噂だけど本当?

「ファンディーノって審査が厳しいのでは?」という噂が一部でありますが、本当なのでしょうか。

ファンディーノが直接審査レベルについて言及するわけはないため、実際のところはわかりませんが、口コミなどを見ていると、決して厳しいというわけではなさそうです。

ファンディーノの審査は

- 決算書(3期分)

- 資金使途

- 事業計画書

- 経営者の資質

- 事業の将来性

- 独自性

- 革新性

など、さまざまな観点から調査とリスクの洗い出しをおこない、CEO、管理部長、事業部長、コンプライアンス部長などの審査員全員が一致した企業のみ審査通過となり、プラットフォームに掲載しています。

ファンディーノの審査についてTwitterの口コミを見てみると、このように審査を通過したツイートが目立ちます。

ファンディーノ、審査通った。

— 宮田レイシープ (@myt_raysheep) April 28, 2017

そのため、審査は緩いのでは?と感じますが、以下のようなツイートもあります。

ファンディーノってガンガン新規案件が出てくるから「審査緩いのかな??」と思ってたんですが全然そんなことなかったです!

調達できるのはほんの一握りだということがわかりましたΣ(・□・;)— メカ/kurakatsu (@ipomechanic) August 5, 2018

企業の応募数や審査通過率などは公表されていませんが、審査に落ちることがあるのは確かです。

ただし、Twitterなどの口コミは、審査落ちより審査通過に関するものが大部分を占めており、審査は厳しいわけではないという印象が残ります。

ファンディーノのデメリットとリスク

ファンディーノに限った話ではありませんが、株式投資型クラウドファンディングには、主に以下3つのデメリット・リスクがあります。

- 上場株式投資とは違い、すぐに市場で売買できない

- 投資した非上場企業は配当金や株主優待はほぼない

- 元本保証ではない

企業へ出資してリターンとして得るのは非上場株式なため、東京証券取引所など市場に売買することはできません。

そのため、上場株のように「現金が必要だから株を手放そう」と考え、すぐに売買することは難しいです。

また、ベンチャー企業や中小企業は、企業の成長のために調達資金を使うため、配当金や株主優待は基本的にないため、上場株のように期待してはいけません。

最後に、上場株であれ非上場株であれ元本保証がないことは覚悟しておく必要があります。

ファンディーノのメリット

ファンディーノの主なメリットは以下の4つです。

- VCや有名投資家に限定されていた非上場企業へ投資ができる

- 期待値以上のリターンを生み出す可能性がある

- 経過を報告するためにファンディーノでは企業IR情報の配布を行っている

- 株主優待を実施の企業の優待が受けられる

- 対象企業を利用することでエンジェル税制を受けて節税もできる

- 投資家同士のコミュニティに参加できる

上記した点について詳しく説明します。

VCや有名投資家に限定されていた非上場企業へ投資ができる

ファンディーノは主に未上場のベンチャー企業や中小企業による資金調達のひとつであることが存在意義になります。

そして、投資家はファンド形式になった募集要項を見て、賛同できるのであれば投資をしてプロジェクトによって立ち上がった事業の売上アップに貢献するわけです。

借り手は概ね未上場であります。

投資家がFUNDINNOで資金募集に応じることで株式を取得できるわけですから、FUNDINNOで資産運用するということはイコールそんなベンチャー企業などの株主になったことになります。

つまりは未上場の株を取得できるというわけです。

未上場の株を購入するということは誰も知ることのない企業の株主になることです。

特に株式売買の世界では未上場株は価値が最も基準値にある状態で、上場することができれば大きくその株の価値は上がっていきます。

そういった魅力とメリットがFUNDINNOにはあるのです。

期待値以上のリターンを生み出す可能性がある

FUNDINNOが厳選する投資先は中小企業やベンチャー企業です。

世に名前をほとんど知られていない企業ですから、プロジェクトの詳細をよく読んで気に入ればすぐさま誰も知らない企業の株主になれるのです。

ベンチャーが大化けして巨大企業になれば、期待値以上の莫大なリターンを見込めます。

投資家にとっても大きな夢を追えるということですよね。

これは特別な情報網を持つ大富豪などがしていたような資産運用の方法で、個人投資家は今、少額でそういったこれまでの常識を破った投資ができるようになります。

あまり知られていないどころか上場もしていないなど、ほぼ誰も存在すら知らないような企業になっています。

彼らはやる気と情熱、アイデア力に優れているのですが、資金力がないですし、銀行が相手にしてくれないか、そもそも銀行以外の資金調達の方法を探っていたという事情があり、自社で抱えるプロジェクトなどを始めることができません。

そんな資金融資を欲しているベンチャー企業や中小企業と、投資をしたいけれどもこれといったところがないという個人投資家をマッチングさせるのがFUNDINNOです。

強制的に投資をさせるわけではないですし、FUNDINNOが資金を集めてFUNDINNOの裁量で企業を取捨選択するわけでもありません。

あくまでも投資家側が気に入った企業の株を取得できるようになっています。

個人投資家でも無名のベンチャー企業に投資でき、かつ株も購入できるわけです。

もしその企業が巨大な企業になったり、大きなビジネスチャンスを日本にもたらすとしたら。

夢は大きく膨らみます。

それは借り手にとってもFUNDINNOを舞台に資金を得て大きく羽ばたけるチャンスでもありますし、投資家にとっては社会貢献をしながら大きな利益を得るチャンスになります。

借り手も貸し手も双方が笑顔になれる可能性があるのが、このFUNDINNOのサービスというわけです。

経過を報告するためにファンディーノでは企業IR情報の配布を行っている

UNDINNO(ファンディーノ)はクラウドファンディングのひとつですが、株式投資型である以上、ベンチャー企業などへの投資が目的ですから、一般的な投資同様にその企業の業績などを投資後でもウォッチングしていくことは大切なことです。

その際、FUNDINNOでは投資をした投資家に対して企業IR情報を定期的に配布しています。

企業IR情報のIRはインベスター・リレーションズ(Investor Relations)という意味で、企業が投資家のために経営状況や財務状況、業績動向に関する情報を発信することです。

IR情報のほかに投資家向け広報とも呼ばれますが、近年はIR情報が定着しています。

FUNDINNOが提供する企業IR情報の中でも半期の情報においては売上高や新規顧客数などを知ることができるKPIといった月次推移、それから事業計画の変更の有無などを報告します。

そして、年次においては決算書の開示、事業報告を行います。

自分の資産を投資したわけですので、その後が気になるのは当然です。

FUNDINNOではそういった投資家の心理をしっかりと受け止め、随時借り手となった企業がどう動いているか、どう成長しているのかを偽りなく報告してくれます。

株主優待を実施の企業の優待が受けられる

ファンディーノは何度も言いますが、投資家にとっては資産運用の方法のひとつであるものの、株式投資型のクラウドファンディングですので、立派な株式投資にもなります。

一般的な株式売買では、投資目的や売却益による利益の追求のほか、株主優待の特権のために特定の株式を選択する投資家もいます。

株主優待ですと、例えばホテル関係の企業では宿泊料が安くなったり、エンターテインメント施設であれば入場料が無料になるなどいろいろな優待があります。

FUNDINNOはベンチャー企業や中小企業への投資ではありますが立派な株主になるものですから、株主優待を実施する企業であればFUNDINNOを通して投資した場合でも株主優待を受けることができます。

ベンチャー企業の優待ですと企業のジャンルによってなにが登場するかはわからないものの、例えばその企業の製品が安く手に入ったり、サービスを格安で受けることができるなどが考えられます。

様々なベンチャー企業に投資できるようになるのがFUNDINNOの魅力ですが、もしどんな企業に投資していいかわからないときは株主優待の有無もチェックしてみてはいかがでしょうか。

投資により利回り以外でもおトクになること間違いなしです。

対象企業を利用することでエンジェル税制を受けて節税もできる

ファンディーノでは投資した分だけ節税ができるメリットもあります。

すべての投資先が対象ではないのですが、投資先企業がエンジェル税制適用企業であれば節税できるのです。

エンジェル税制はベンチャー企業投資促進税制というもので、ベンチャー企業への投資を促進するために用意された節税の制度です。

ベンチャー企業に投資した個人投資家に対し税制上の優遇措置を行うのですが、投資時と売却時の両方で税制上の優遇が受けられます。

エンジェル税制にはふたつの優遇措置があり、投資家はどちらかを選択して節税を行います。

○優遇措置A

「ベンチャー企業への投資額-2000円」をその年度の総所得額から控除

※ただし控除額に上限があり、総所得額×40%と1000万円のいずれかの低い方となります。

優遇措置B

ベンチャー企業への投資額全額をその年度のほかの株式譲渡益から控除

※控除対象に上限がありません

このようにエンジェル税制をFUNDINNOでの投資にも適用されるので、この税制対象の企業であれば、今後節税にもなるので、より利益を多く得るチャンスが生まれます。

投資家同士で交流ができる

ファンディーノの株式投資型クラウドファンディングは一般的なクラウドファンディングの一種であり、ソーシャルレンディングのひとつでもあります。

株式投資型である点や、第一種少額電子募集取扱業者としての登録はFUNDINNOを運営する日本クラウドキャピタルが日本では初めてでありますが、ソーシャルレンディング自体は提供企業がすでに何社も存在しています。

そんな同業他社とFUNDINNOの大きな違いはなんでしょうか。

大きなポイントとなるのが、投資家同士が交流できる場が設けられているところです。

FUNDINNOで資産運用をしたい人はまず、ユーザー登録をFUNDINNOのホームページから新規あるいはSNSアカウントを使って行います。

このときに取得したIDやパスワードで会員用のサイトに入ることができ、その際に投資家同士が意見交換をするなどができます。

これはかつてない大きな一歩なのではないでしょうか。

一般的な資産運用や金融取引は、証券会社と投資対象、投資家の直線的な関係しかありませんでした。

FXなどでは業者が会場を借りてセミナーを開催するなどがあり、そのときに投資家同士が知り合うことができますが、普通は資産運用は孤独な世界です。

ひとり黙々と調査や分析をして、それに基づいて投資を進めていきます。

ですが、FUNDINNOなら投資家同士が交流できるので、投資先の情報や、資産運用のやり方などをオープンに語り合え、証券会社などが提供する偏った情報だけでなく、いろいろな意見や生の声を拾うことができるのです。

ほかの投資家の考え方を知ることで、自分では思いつかなかったことを発見できる可能性もあるでしょう。

FUNDINNOにはそんな特別な魅力があります。

ファンディーノと他の株式型クラウドファンディング「ゴエンジェル」「エメラダ」を比較

下記3社は、国内の代表的な株式型クラウドファンディングサービスを提供して会社です。

それぞれで企業案件の審査をおこなう機関・人が異なります。また、年間の投資金額の上限等も違いがあるため注意が必要です。

そして、他社と大きな違いがあるのが、エメラダ・エクイティの新株予約権です。

将来普通株式に転換できる権利のことであり(条件あり)、投資をしてもすぐに企業の株主となるわけではありません。

権利工事期を行使期間10年間の中で上場承認以降、または最後の1ヶ月としています。

普通株式型のファンディーノやゴエンジェルとは、リターンの内容がまったく異なります。

また、累計成約件数や成約額を公表しているのはファンディーノのみです。

| ファンディーノ | ゴエンジェル | エメラダ・エクイティ | |

|---|---|---|---|

| 代表者名 | 柴原祐喜 | 出縄良人 | 澤村帝我 |

| 設立 | 2015年11月26日 | 2015年5月15日 | 2016年6月2日 |

| 特徴 | ・公認会計士や弁護士などの有識者チームが審査 ・投資家1人あたり1社につき年間50万円まで ・累計成約額約15.6億円 ・累計成約件数42件 |

・DANベンチャーキャピタルが審査 ・投資家1人あたり1社につき年間50万円まで ・特定の第三者を対象とした資金調達も可能 |

・プロ投資家(VCや個人投資家)が既に出資している企業に投資できる ・投資家1人あたり1社につき49万円まで ・エメラダ型新株予約権の仕組みを導入 |

FUNDINNO(ファンディーノ)の口コミ・評判

調べたらファンディーノ出てきて、僕もファンディーノ見ていたところでした!

株式の10%~20%が手数料で取られるのはつらいですね。

しかも投資側ではなく、調達側なんですね。— ひで (@xyz_hide) 2017年5月14日

ファンディーノは株式投資型のクラウドファンディングとして、調達側の企業からも新たな資金調達方法として注目されています。

しかし、手数料に関する口コミや評判は多いです。

実際にファンディーノの重要事項説明書を見ると、「株式の発行価格の総額の20%を上限とした金額(税込)が当社の手数料として発行会社から当社に支払われます。」と記載があります。

調達側に最大20%もの手数料がかかるのは、確かに負担が大きいように感じられます。

これでは、少しでも多くの資金を調達したい企業は、ファンディーノの制度に興味があっても手数料を考慮して利用しないことも少なくなさそうです。

1億調達したら、最大2,000万円の手数料なので調達側としては痛いですね・・。

ファンディーノ売るものないのにまだ広告出しまくってるな。

— ぱりてきさす (@paristexas2009) 2017年5月7日

これは、ファンディーノに興味を持ってサイトを覗いた人の多くが思っていることかもしれません。

投資先が表示されていないため(成約済の1号案件のみ)、案件がないのかな?と思ってしまいます。

サービスが開始されたのが2017年4月24日で、第1号案件が資金調達完了したのが2017年5月17日です。

その間、他の案件は1件も公開されていません。

やはり手数料などを考慮して企業は敬遠しているのかなと感じてしまいます。

投資側としては、ファンディーノは未公開株を手に入れられる魅力がありますので、投資案件を充実させて欲しいものです。

“2500株割当されました。現時点では1株当たり40円です。 今後この金額が大きくなるように成長を期待しています”

10万円入金予約完了。2500株割当されたファンディーノ。1株40円が何処まで上がるか楽しみ。IPO前のベンチャー企業の株主になれる: IPO新規公開株で復活の軌跡。当選確率・初値予想・株初心者・IPO入門

http://kabu.ipotoha.com/article/449608028.html

ファンディーノの最大の魅力は公開されてない株、つまり未公開株が投資金額に応じて割り当てられることです。

未公開株を持っている企業がIPOすれば、投資金額の数倍〜数十倍のリターンが得られる可能性があります。

通常、IPO株を買う際は抽選などがあるため、誰もが買えるわけではありません。

ファンディーノの場合は、よほど多くの人が投資しない限りは購入することができます。

もちろん、投資先が上場しないどころか、倒産するリスクもありますが、IPOした場合は大きな喜びと同時に大きなリターンが得られます。

株式投資型のクラウドファンディングの醍醐味です。

株式投資型のクラウドファンディングとして注目を集めているファンディーノですが、やはり多くの人が魅力を感じているのが、未公開株を持つことができ、ベンチャー企業などを応援できることです。

IPOをすれば、投資額の何十倍ものリターンを得れる可能性もあります。

しかし、調達側の手数料の高さからか、案件が少ないことが多くの人にとってネックのようです。

面白いサービスでもあるため、これから案件が増えることに期待しましょう。

ファンディーノをおすすめする人とおすすめしない人

ファンディーノに興味はあっても「私は向いているのかな?」と疑問を持つ人も少なくないはずです。

具体的にはどのような人がファンディーノを利用するといいのでしょうか。

ここでは、ファンディーノをおすすめする人としない人の主なタイプについて紹介しています。

ファンディーノをおすすめする人

ファンディーノは、以下の3つのタイプの人におすすめです。

- 未上場ベンチャー企業を応援したい人

- 投資先のIPOに興味のある人

- 大きなリターンを受け取りたい人

「上場株よりも、さまざまなことにトライしているベンチャー企業を支援したい」「IPOで大きなリターンを得たい」など、普段から考えている人にとって、ファンディーノは非常に魅力的と言えます。

掲載される企業も厳正な審査を通過しているため、真っ当な非上場企業に投資できる可能性が高いです。

ファンディーノをおすすめしない人

ファンディーノは、以下の3つのタイプに当てはまる人には、あまりおすすめできません。

- 自分のタイミングで換金したい人

- 安定的な収益がほしい人

- 投資資金の大半がなくなったら困る人

非上場株は換金性が劣りますし、配当金や株主優待があるのは稀です。また、株式の価値が消失するリスクもあります。

そのため、一般的な株式投資のイメージを強く持っている人やローリスクの投資をしたい人は、ファンディーノをはじめ株式投資型クラウドファンディングは避けた方がよいでしょう。

FUNDINNO(ファンディーノ)を始めるのは全部で8ステップだけ!

ここではFUNDINNO(ファンディーノ)で投資を始めたい個人投資家がどのように投資を始めるかのフローを簡単に紹介します。

FUNDINNOを運営する日本クラウドキャピタルは第一種少額電子募集取扱業者であり、投資家が1社に投資できるのは年間50万円、1社の募集も最大で1億円までとあまり大きな規模ではないこともあり、他社とは違って法人名義での投資はできません。

あくまでも個人投資家のみで、ここではそんな個人投資家がFUNDINNOでどう投資をするのかを説明します。

STEP1 ユーザー登録

パソコンやスマートフォンからFUNDINNOにユーザー登録します。

新規に登録するか、フェイスブックかツイッターの登録済みSNSのアカウントが使えます。

STEP2 投資家登録

次に正式に口座開設をするために投資家登録を行います。

審査が終了して投資家として認められれば、FUNDINNOから郵送でアクティベートコードが送られてきます。

これを会員ページで登録すれば、晴れてFUNDINNOのメンバーです。

STEP3 投資先検索

FUNDINNOの会員ページなどに記載されている借り手となる企業を検索していきます。

こちらもパソコンだけでなくスマートフォンからも見られますので、移動中などでも資産運用先を検討できます。

STEP4 投資申し込み

これだと思った企業が募集しているファンドに応募し、詳細内に記されている投資上限額から投資したい金額などを設定していきます。

STEP5 ファンドの成立

応募者が多数になり、期限内に募集金額以上に資金が集まったら、ファンドは募集終了となり、そのプロジェクトが成立したことになります。

STEP6 資金振り込み

振り込み期限内に投資することにした資金を振り込みます。

STEP7 株式取得

クラウドファンディングは今やネットを介した資産運用のひとつの地位を確立しました。

れっきとした投資であり、投資家が投資したということは出資先の株式を取得したことになります。

個人投資家による少額投資であっても株主となります。

STEP8 IR情報の取得

運用中、その企業がどんな状況にあるかなどをIR情報でチェック可能です。

配当はちゃんと入るのか、定期的に投資先の企業の様子を確認できるようになっています。

まとめ

今回は、ファンディーノの審査や仕組み、評判、メリット・デメリットなどについて紹介いたしました。

最後に、この記事で紹介した内容をまとめると、以下の5点が挙げられます。

・期待値以上のリターンやエンジェル税制、ベンチャーを応援できるのがメリット

・配当金や株主優待も基本的になく、換金性も劣り、株価消失のリスクもある

・メリット・デメリット、リターン・リスクを把握したうえでやることが大事

・向いていない人、おすすめできない人はやめておきましょう

ファンディーノ・株式投資型クラウドファンディングに興味がある人は、この記事で紹介した内容を把握し、リスク管理をしたうえで利用してみてください。